Chapitre 5 Qu’est-ce que la monnaie et comment est-elle créée ?

5.1 Sensibilisation générale

La monnaie et le rôle des banques commerciales : un exemple original d’utilisation de moyens de paiement

Le 4 mai 1970, un article intitulé « Closure of Banks » (« Fermeture des banques », paru dans le journal Irish Independent en République d’Irlande) indique : « À la suite d’une grève de l’Association des représentants des banques irlandaises … c’est avec regret que ces banques se voient contraintes d’annoncer la fermeture de toutes leurs agences en République d’Irlande … à compter du 1er mai, et ce, jusqu’à nouvel ordre. »

Les banques irlandaises ne rouvrirent pas avant le 18 novembre, six mois et demi plus tard. L’Irlande sombra-t-elle pour autant dans la crise ? À la surprise générale, les Irlandais poursuivirent leurs achats ou leurs ventes de biens et de services, et, loin de s’effondrer, l’économie irlandaise continua à croître au même rythme qu’auparavant. Par quel miracle ?

Une explication qui tient en trois mots a été avancée : les pubs irlandais. Rappelons qu’un pub est un établissement où l’on sert des boissons alcoolisées en Grande-Bretagne et en Irlande. L’économiste Andrew Graham se rendit en Irlande pendant la grève et fut fasciné par ce qu’il y observa. Puisque tout villageois se rendant au pub de proximité était connu, le propriétaire de chaque établissement décida d’accepter les paiements sous la forme de chèques qui ne seraient pas encaissés par une banque avant un certain temps. On s’échangea bientôt ces chèques les uns les autres, chacun devenant de fait un intermédiaire financier comme une banque.

La fermeture des banques irlandaises constitue un exemple frappant de la définition de la monnaie : il s’agit de tout ce qui est accepté comme moyen de paiement. À cette époque, les billets de banque et les pièces de monnaie constituaient environ un tiers de la monnaie circulant dans l’économie irlandaise, les deux tiers restant correspondant à des transactions effectuées par des chèques. Mais les paiements par chèque nécessitent l’existence d’institutions particulières, que l’on appelle les banques, qui s’assurent que les agents économiques n’émettent pas de chèques sans provision. Nous verrons plus loin dans le chapitre que les chèques ne sont pas de la monnaie, mais un instrument de circulation de la monnaie scripturale.

Lorsque vous émettez un chèque pour régler un achat auprès d’un vendeur au lieu de le payer « en liquide » avec des billets ou des pièces de monnaie, le chèque finit par être encaissé en fin de journée par la banque qui débite votre compte au profit de celui du vendeur. Le vendeur pourra bénéficier de cet argent dans sa banque, et le retirer sous forme de billets s’il désire lui aussi procéder à des échanges le lendemain. Mais si vous émettez un chèque pour acheter des biens et des services pour un montant de 100 euros, et que vous ne disposez sur votre compte en banque que de 50 euros, la banque rejettera le chèque et le vendeur saura instantanément qu’il devra récupérer son argent d’une autre manière. En conséquence, les agents économiques évitent généralement d’émettre des chèques sans provision.

De nos jours, l’usage des cartes bancaires est beaucoup plus répandu pour procéder aux échanges. Mais le principe est le même. Lorsque vous retirez de l’argent sous forme de billets dans un distributeur, ou payez un vendeur avec votre carte, la banque vérifie instantanément que vous disposez des fonds nécessaires sur votre compte.

Que se passe-t-il alors quand les banques ferment leurs portes et que tout le monde sait que les chèques ne seront pas rejetés, même si l’émetteur du chèque n’a pas d’argent ? Vos chèques seront-ils acceptés ? Pourquoi ne pas simplement remplir un chèque pour acheter une voiture même s’il n’y a pas assez d’argent disponible sur votre compte ? Si vous commenciez à raisonner ainsi, alors vous ne feriez plus confiance à quelqu’un vous proposant un chèque en échange de biens ou de services, ou vous payant en carte bancaire. Comme vous, tous les agents économiques perdraient confiance lors des transactions effectuées par chèque ou carte bancaire : le nombre d’échanges baisserait et l’économie en souffrirait.

Comment l’Irlande a-t-elle pu échapper à ce sort ? Comme nous l’avons vu, cela s’est déroulé dans les pubs. Les chèques étaient acceptés comme moyens de paiement, du fait de la confiance suscitée par les propriétaires de pubs. Ces derniers passaient des heures à discuter avec leurs clients et à les écouter. Ils étaient prêts à accepter des chèques comme moyen de paiement de la part de ceux qu’ils jugeaient dignes de confiance. Au cours des six mois durant lesquels les banques furent fermées, des chèques correspondant à environ 5 milliards de livres furent émis par des personnes et des entreprises, sans être encaissés par les banques. Le fait que l’Irlande comptait à l’époque un pub pour 190 adultes a grandement facilité les choses. Avec l’aide des propriétaires des pubs et des commerçants qui connaissaient leurs clients, les chèques pouvaient circuler entre les différents agents économiques comme moyens de paiement et permettre ainsi de poursuivre les échanges. Alors que l’argent sur leur compte bancaire était inaccessible, les citoyens irlandais créèrent la quantité de nouvelle monnaie nécessaire au dynamisme de l’économie pendant toute la période de fermeture des banques.

Exercice 5.1 Questions sur la sensibilisation

- À partir de l’exemple des pubs irlandais, décrivez le rôle de la monnaie.

- Quelles sont les formes que peut prendre la monnaie (attention, les chèques sont des instruments de paiement, pas de la monnaie) ?

- Quel a été le rôle des pubs irlandais pour maintenir les échanges au quotidien entre les individus ? Pourquoi la confiance joue-t-elle un rôle essentiel dans l’utilisation de la monnaie ?

- L’exemple du pub irlandais peut-il être étendu à grande échelle dans une économie où les individus ne se connaissent pas ? Quelle institution joue le rôle du pub irlandais dans nos économies ?

- crédit bancaire

- Mise à disposition par une banque d’une somme d’argent jusqu’à une échéance déterminée pour son remboursement par l’agent non financier. Opération ayant comme prix un taux d’intérêt. Le crédit s’appelle un prêt pour le créancier (la banque) et un emprunt pour le débiteur (l’agent non financier).

- création monétaire

- Opération engendrant une augmentation de la quantité de monnaie en circulation. L’essentiel de la création se fait à l’occasion des crédits accordés par les banques de second rang. La masse monétaire augmente s’il y a plus de création que de destruction monétaire. Celle-ci provient essentiellement des remboursements de crédits par les clients des banques.

- bilan

- Présentation sous forme d’un tableau comptable de ce que possède un agent économique à l’actif et de l’origine de ses ressources au passif. La monnaie scripturale apparaît à l’actif des entreprises sous forme d’une créance sur la banque. La monnaie scripturale apparaît au passif des banques sous forme d’une dette envers leurs clients. Les banques détiennent à leur actif de la monnaie de banque centrale et des créances.

- banque centrale

- Institution financière de premier rang au sein d’un système bancaire hiérarchisé. Les banques commerciales ou de second rang sont placées sous l’autorité de la banque centrale (Banque centrale européenne, BCE, dans la zone euro).

- taux d’intérêt à court terme sur le marché monétaire

- Taux d’intérêt (ou prix de la monnaie centrale) qui résulte de la confrontation entre l’offre de monnaie centrale exprimée par les banques en excédent et la demande de monnaie centrale exprimée par les banques en besoin. Il dépend du taux directeur fixé par la banque centrale et influence les taux d’intérêt nominaux des crédits des banques aux agents non financiers (ménages, entreprises).

- niveau des prix

- Indicateur statistique visant à refléter l’évolution de l’ensemble des prix d’une économie. Il existe différentes notions liées au niveau des prix : l’inflation (hausse durable et généralisée du niveau des prix), la désinflation (ralentissement de la hausse des prix) et la déflation (baisse des prix).

- activité économique

- Production de biens et de services qui se mesure grâce au PIB.

| Objectifs d’apprentissage (programme) | Plan du chapitre |

|---|---|

| Connaître les fonctions de la monnaie et les formes de la monnaie. | Section 5.2 : Quelles sont les fonctions et les formes de la monnaie ? |

| Comprendre comment le crédit bancaire contribue à la création monétaire, à partir du bilan simplifié d’une entreprise et de celui d’une banque. | Section 5.3 : Comment le crédit bancaire contribue-t-il à la création monétaire ? |

| Comprendre le rôle de la banque centrale dans le processus de création monétaire, en particulier à travers le pilotage du taux d’intérêt à court terme sur le marché monétaire. | Section 5.4 : Quel est le rôle de la banque centrale dans le processus de création monétaire ? |

| Comprendre les effets que ces interventions peuvent produire sur le niveau des prix et sur l’activité économique. | Section 5.5 : Quels sont les effets des interventions de la banque centrale sur l’économie ? |

Tableau 5.1 Objectifs d’apprentissage et plan du chapitre.

5.2 Quelles sont les fonctions et les formes de la monnaie ?

Pour commencer

La monnaie comprend tout élément qui puisse être utilisé comme moyen d’échange. De nos jours, chaque pays fabrique des billets de banque et des pièces de monnaie dont la seule fonction est de constituer de la monnaie permettant de réaliser des échanges. Ce qui confère de la valeur à ces billets et pièces, c’est qu’ils sont acceptés comme moyen de paiement. Mais la monnaie fut créée à maintes reprises dans l’histoire et sous diverses formes. La plus familière est la pièce, qui est un morceau de métal. Mais des sociétés ont proposé d’autres formes de monnaie : coquillages, sel, grains, pierres précieuses…

Exercice 5.2 Les cigarettes durant la Seconde Guerre mondiale

Dans les camps de prisonniers allemands de la Seconde Guerre mondiale, ce sont les cigarettes qui servaient de monnaie. La Croix-Rouge fournissait aux prisonniers des colis contenant différents biens : vêtements, nourritures et cigarettes. Les prisonniers souhaitaient échanger le contenu des colis : tel prisonnier aurait préféré avoir plus de chocolat, l’autre un nouveau pantalon… Mais comment faire ? Il fallait trouver un moyen pour comparer la valeur de chaque bien et pour pouvoir les échanger. Progressivement, les prisonniers se sont accordés sur une forme de monnaie pour faciliter les échanges. Ce sont les cigarettes qui se sont imposées pour mesurer la valeur de toute chose et comme moyen d’échange. C’est ce qu’explique un survivant du camp de concentration nazi d’Auschwitz : « Nous avons même notre unité monétaire dont personne ne remet la valeur en question : la cigarette. Le prix de chaque article est fixé en cigarettes : une miche de pain coûte douze cigarettes, un paquet de margarine, trente ; une chemise, quatre-vingts cigarettes… Même les non-fumeurs étaient d’accord pour recevoir des cigarettes dans les échanges, sachant qu’ils pourraient les rééchanger à l’avenir contre un autre bien ou service. »

- Quelle forme prend la monnaie dans l’exemple présenté dans le texte ?

- Expliquez le passage en italique.

Découvrons maintenant les fonctions et les formes de la monnaie.

Quelles sont les fonctions de la monnaie ?

Objectif : Présenter les trois fonctions économiques de la monnaie.

Avant de préciser les trois fonctions de la monnaie en économie, découvrons l’exemple du Bitcoin, première cryptomonnaie créée en 2008 qui permet des transactions marchandes sur Internet.

Exercice 5.3 Le Bitcoin est-il une monnaie comme les autres ?

- Relevez les fonctions principales de la monnaie.

- Relevez au moins deux différences majeures entre le Bitcoin et l’euro.

- Quels risques les utilisateurs de Bitcoin prennent-ils ?

L’exemple du Bitcoin comme monnaie sera approfondi en fin de section grâce à une étude de cas plus détaillée.

Instrument d’échange

La monnaie est un moyen d’échange ou un intermédiaire des échanges comprenant notamment les billets de banque et les pièces. Elle est un équivalent général qui permet d’acheter n’importe quel bien ou service et qui doit donc être accepté par tous les agents économiques pour que les échanges aient lieu.

Elle est acceptée comme instrument d’échange parce que d’autres agents économiques peuvent l’utiliser aux mêmes fins ; c’est ce qui distingue les échanges rendus possibles par la monnaie d’une économie de troc.

Pour mieux comprendre l’importance de la monnaie comme instrument d’échange, imaginons une économie sans monnaie, une économie de troc. Comment les échanges s’effectueraient-ils dans ce cas ?

Imaginez que vous possédiez un champ de pommes dans une vallée. Vous travaillez si dur pour les cultiver que vos bottes en sont tout usées. Vous décidez de vous rendre en ville où se trouve un vendeur de bottes et vous proposez un troc : vos pommes contre de nouvelles bottes. Le vendeur acceptera cet échange uniquement s’il désire lui aussi des pommes. Mais s’il n’aime pas les pommes ? S’il préfère les oranges ? Une coupe de cheveux ? Ou un téléphone ? Dans pareil cas, vous seriez obligé de partir à la recherche sans fin d’un improbable vendeur de bottes qui désirerait précisément votre récolte.

Ainsi, dans une économie de troc, l’échange exige la double coïncidence des besoins, c’est-à-dire la rencontre improbable de deux personnes dont l’une détient exactement le bien que l’autre souhaite acquérir, et vice versa, au même moment et au même endroit. Le troc limite donc fortement les échanges.

C’est pourquoi les sociétés, pour développer les échanges, ont inventé un instrument qui puisse être accepté par tous, qu’il s’agisse de cigarettes dans les camps de prisonniers, de coquillages sous forme de cauris aux Maldives (étude de cas en fin de section), ou de pièces et de billets en euros dans les économies modernes. La monnaie rend possible un plus grand nombre d’échanges en résolvant le problème de la double coïncidence des besoins. Il ne vous sera pas difficile de trouver un vendeur de bottes qui sera heureux de recevoir votre pièce d’un euro ou votre billet de 5 euros (au lieu de vos pommes), car ce dernier pourra réutiliser vos pièces et billets pour réaliser tous les échanges qu’il souhaite. La monnaie est un moyen d’échange universel qui permet aux agents économiques de quasi tout convertir : elle doit donc être acceptée par tous les agents économiques.

Exercice 5.4 Instrument d’échange

- Le troc est-il un système d’échange compliqué qui freine les échanges ? Justifiez votre réponse.

- Dans un système de troc, l’un des biens échangés sert-il d’intermédiaire de l’échange ? Justifiez votre réponse.

- La monnaie résout-elle la contrainte de la double coïncidence des besoins ? Justifiez votre réponse.

Insistons également sur le fait que la monnaie a l’avantage d’avoir une liquidité absolue : vous pouvez immédiatement l’utiliser (ou la retirer de votre compte en banque au distributeur) pour réaliser les échanges que vous souhaitez. Si vous stockez votre richesse sous forme de lingots d’or ou d’œuvres d’art, il vous faudra d’abord convertir votre or ou vendre vos tableaux en billets ou monnaie scripturale sur votre compte pour pouvoir réaliser les échanges. Les formes de la monnaie seront présentées dans la sous-section suivante.

Unité de compte

La monnaie sert aussi d’étalon de valeur, accepté par tous, et elle permet ainsi de mesurer la valeur d’un bien ou d’un service. L’unité de compte permet de comparer facilement les prix des biens et des services, de confronter leur prix et d’établir une échelle des valeurs.

Pour comprendre cette fonction d’unité de compte, imaginez de nouveau que vous soyez un cultivateur de pommes dans une économie de troc, à la recherche de nouvelles chaussures. Le vendeur de chaussures n’aime pas particulièrement les pommes, il préfère de loin les oranges. Mais il pourrait très bien accepter vos pommes et les échanger contre des oranges.

Votre vendeur doit alors effectuer des calculs compliqués pour comparer la valeur des biens : combien de pommes doit-il vous demander s’il veut ensuite les échanger contre un kilo d’oranges ? Combien faut-il de pommes pour acheter des bottes, c’est-à-dire quel est le prix relatif des pommes par rapport aux bottes, autrement dit les rapports de prix entre ces deux biens ? Et ensuite, combien faudra-t-il de pommes pour acheter un kilo d’oranges, en d’autres termes, quel est le prix relatif des pommes par rapport aux oranges ?

Et maintenant si le vendeur de chaussures désirait plutôt une coupe de cheveux ou un téléphone, il devrait également comparer la valeur de ces biens en termes de pommes et de chaussures.

Dans une économie de troc, le vendeur de chaussures et le cultivateur devront chaque jour calculer la valeur de chaque bien par rapport à tous les autres, ce qui ne facilite pas les échanges.

On compte que, dans une économie où cent articles différents s’échangent, acheteurs et vendeurs devraient connaître la valeur relative de chaque marchandise par rapport à toutes les autres : cela fait au total 4 950 prix relatifs différents. Dans une économie avec mille marchandises, il vous faudrait connaître 499 500 prix relatifs différents ! Quelle est la solution ?

La monnaie comme unité de compte permet de résoudre ce problème. La monnaie permet d’évaluer et d’exprimer la valeur de tous les biens et les services en fixant un prix simple et unique. Elle établit une échelle de valeurs qui permet de comparer vite et facilement les marchandises entre elles. Dans les économies européennes, cette unité de compte est l’euro. Un kilo de pommes vaut 2 euros, on peut trouver une paire de bottes à 20 euros, un téléphone portable à 100 euros (ou à des prix plus faibles ou plus élevés). Vous pouvez ainsi tout de suite comparer la valeur de tous les biens et services de façon simple lorsque vous décidez de les acheter ou de les vendre, à condition bien entendu que la valeur de l’unité monétaire soit connue.

Exercice 5.5 Les calculs des prix relatifs

Notons la formule des prix relatifs pour n biens :

où n représente le nombre de biens à échanger. Supposons une économie fictive sans monnaie où trois personnes échangent des biens contre d’autres biens : par exemple, des livres, des DVD et des jeux vidéo. Combien de prix relatifs faut-il calculer avant d’effectuer le moindre échange ? Utilisez la formule du prix relatif.

Réserve de valeur

Sous certaines conditions, la monnaie peut être détenue sans perdre de sa valeur au cours du temps et son utilisation peut être différée dans le temps. Elle permet ainsi de faire un lien entre le présent et le futur. Cela signifie que la monnaie peut être considérée comme un actif conservable dans le temps et qui permettra, dans le futur, d’acquérir des biens et des services.

Pour comprendre ce rôle de réserve de valeur, rappelez-vous vos décisions de consommation et d’épargne étudiées dans le Chapitre 4. Lorsque vous recevez votre revenu en début de mois, vous pouvez en consommer une partie, et en conserver une autre partie sous forme d’épargne pour acquérir des biens et services dans le futur. En conservant votre épargne sous forme de monnaie, vous différez de la consommation présente au profit d’une consommation future.

Différentes formes de monnaie permettent de remplir cette fonction. Les billets et les pièces en euros que vous conservez vous permettront d’acquérir des biens et services dans le futur. La seule perte de valeur peut provenir de la hausse des prix des biens au cours de la période. Nous observerons dans les prochaines sections comment la banque centrale veille à ce que, dans une économie, la monnaie conserve son pouvoir d’achat afin que les agents gardent leur confiance dans cette monnaie. Par exemple, votre billet de 5 euros ne permettra pas d’acheter la même quantité de pommes demain si leur prix double au cours de la période.

Insistons également sur le fait que si, dans une économie, ces trois fonctions économiques de la monnaie sont remplies, on peut alors dire que la monnaie en vigueur est liquide, car elle peut permettre d’acquérir n’importe quel bien ou service à n’importe quel moment et sans risque de perte de capital sur l’ensemble du territoire où elle a été émise et reconnue. Vous avez donc compris que la liquidité désigne la plus ou moins grande facilité de conversion d’un actif (un placement) en moyens de paiement.

En plus de son caractère liquide, une monnaie doit également posséder des qualités physiques comme l’inaltérabilité (elle ne doit pas se modifier dans le temps) et la divisibilité (elle doit pouvoir être séparée en différentes parties comme l’or).

Synthèse

Les fonctions de la monnaie : le rôle de la confiance

Afin que la monnaie puisse remplir ses trois fonctions, il faut que tous les agents économiques admettent qu’en acceptant votre monnaie en échange d’un bien ou d’un service rendu, il est possible d’utiliser cette monnaie pour acheter un bien ou un service par la suite. En d’autres termes, chacun doit pouvoir compter sur le fait que d’autres accepteront votre monnaie comme paiement. La monnaie est donc un bien qui dépend de la confiance que les utilisateurs lui portent.

Généralement, les États et les banques offrent cette confiance. Lorsque les premières pièces métalliques apparurent, elles étaient frappées du sceau des souverains. Ce symbole permettait d’assurer la reconnaissance de la pièce comme valeur d’échange dans tout le royaume et parfois au-delà. Les banques assurent aussi historiquement cette fonction. Ainsi, les banquiers lombards (région du nord de l’Italie) au Moyen-Âge se portaient garants des billets à ordre qu’ils émettaient et qui étaient négociables dans toute l’Europe.

Quelles sont les formes de la monnaie ?

Exercice 5.6 Les pierres de l’île de Yap et le cauri

Sur l’île de Yap (États fédérés de Micronésie), on trouve des pierres parfois de tailles imposantes qui jouaient le rôle de monnaie. Constituées de grands cylindres percés en leur centre, les pierres de l’île de Yap sont vraisemblablement les monnaies les plus lourdes et encombrantes que l’on connaisse dans l’histoire. Elles furent utilisées exclusivement dans ces îles.

Une autre monnaie primitive célèbre, sous forme de coquillage, le cauri, apparut aux Maldives et fut échangée partout dans le monde, jusqu’en Chine. Ces coquillages préfigurent les pièces d’or, d’argent ou encore la monnaie métallique.

- Comparez les deux formes de monnaie présentées par ces illustrations. Expliquez pourquoi le cauri fut accepté comme monnaie dans de nombreux territoires, contrairement aux pierres de l’île de Yap.

- Pourquoi ces formes de monnaie ne se sont-elles pas imposées dans le monde ?

Exercice 5.7 La monnaie et nous

- Relevez les deux formes principales de la monnaie.

- Quel est le rôle particulier de la Banque de France vis-à-vis des billets ?

Si les fonctions de la monnaie persistent en tout temps et en tout lieu, ses formes varient dans le temps et dans l’espace. Effectivement, au cours de l’histoire, la monnaie a pris des formes différentes, notamment : les monnaie-marchandise non métalliques (les coquillages, mais aussi parfois le bétail ou les céréales) ; les monnaies-marchandises métalliques, dont les pièces en métal précieux comme l’or ; la monnaie fiduciaire (pièces et billets comme nous les connaissons) ; la monnaie scripturale (sous la forme d’écriture sur les comptes bancaires). La tendance à la dématérialisation de la monnaie s’est progressivement imposée. Nous allons voir que dans les économies contemporaines, on distingue essentiellement deux formes de monnaie : la monnaie fiduciaire et la monnaie scripturale.

La monnaie fiduciaire

Dans nos économies modernes, les banques centrales émettent des billets et fabriquent des pièces dont la fonction est de constituer de l’argent pour réaliser des échanges. On appelle cette monnaie de la monnaie fiduciaire (du latin fiducia : confiance). Ces billets et pièces n’ont pas de valeur intrinsèque, de valeur en soi (un bout de papier pour le billet ou un alliage de métal ordinaire pour une pièce de monnaie). La valeur d’un billet, par exemple, est bien inférieure à la valeur des biens et des services qu’il permet d’acquérir. Ce qui leur confère de la valeur, c’est qu’ils sont acceptés comme moyen de paiement par tous. La confiance dans ces instruments de paiement ne repose pas sur leur valeur intrinsèque, mais uniquement sur le fait qu’ils permettent à leur détenteur d’acquérir des biens ou de bénéficier de services. Rappelons en plus que cette monnaie fiduciaire est émise par la banque centrale ; elle repose donc sur la confiance envers celle-ci.

La monnaie fiduciaire est aujourd’hui la norme dans nos économies modernes. Mais à l’origine, les sociétés utilisaient principalement comme monnaie une marchandise non métallique dotée d’une valeur intrinsèque. C’est ce que l’on appelle de la monnaie-marchandise : coquillages, comme les cauris dans les îles des Maldives et jusqu’en Chine avant Jésus-Christ, bétail, céréales…

Mais comment expliquer le passage de la monnaie-marchandise métallique (or, par exemple) à la monnaie fiduciaire ? Plusieurs étapes permettent de comprendre cette transition. Voyons comment la monnaie fiduciaire s’est imposée.

- La monnaie-marchandise or fut d’abord pesée pour vérifier son poids : on divisait les lingots d’or en pièces, beaucoup plus pratiques pour la réalisation des échanges et le transport que les lingots. Chaque pièce était frappée par les États d’une inscription indiquant sa valeur en fonction de son poids ; c’était le cas du Louis d’or, par exemple.

- Ensuite, on émit des certificats, sous forme de pièces métalliques ou de billets, gagés sur l’or, qui étaient immédiatement convertibles en quantité d’or. Ces billets et ces pièces étaient beaucoup plus pratiques pour réaliser des transactions.

- Enfin, plus tard, la conversion en or des billets et des pièces devint inutile. En effet, aussi longtemps que tout le monde accepte les pièces et les billets comme moyen de paiement, ceux-ci peuvent servir de monnaie.

Exercice 5.8 Étude historique : l’apparition du premier billet de banque

Le premier billet de banque européen a été créé en Suède en 1666. C’est à cette époque que la valeur du billet est dissociée des métaux détenus par les banques.

- Cliquez sur le lien proposé et lisez le texte. Relevez les éléments du contexte économique et monétaire de la Suède au 17e siècle permettant d’expliquer l’apparition du premier billet de banque.

- Quelles sont les conséquences provoquées par l’émission excessive de billets de banque ?

Vous pourrez compléter cette étude en découvrant sur le site Citeco une frise interactive « 10 000 ans d’économie » présentant les formes de la monnaie au cours de l’histoire

La monnaie scripturale

La monnaie scripturale est une monnaie écrite ; elle correspond à l’ensemble des sommes qui se trouvent sous forme de dépôts et de comptes à vue, convertibles à tout moment en billets, que les agents économiques non financiers possèdent dans les établissements de crédit. C’est une monnaie d’écriture au sens où les banques inscrivent en face du nom du titulaire du compte la somme correspondant sur leur livre de compte. Cette monnaie n’est pas manuelle contrairement à la monnaie fiduciaire : elle ne passe pas de main en main, mais circule de compte à compte à l’aide de jeux d’écriture effectués par les banques.

La monnaie scripturale circule grâce à différents instruments, tels que les chèques, les virements et les cartes bancaires. Pour réaliser vos achats, vous pouvez retirer de la monnaie fiduciaire à un guichet automatique. Votre compte courant est alors débité de la somme correspondante (on appelle vos comptes en banque des comptes à vue, car ils sont convertibles à tout moment en monnaie fiduciaire, pièces et billets). Vous pouvez aussi directement régler vos achats auprès du vendeur en utilisant une carte bancaire ou un chèque. Dans ce cas, les règlements s’effectuent directement en débitant votre compte de la somme correspondant à l’achat, et en créditant de cette somme le compte du vendeur.

La monnaie scripturale est devenue la composante la plus importante de la monnaie pour réaliser nos achats dans les économies modernes. La monnaie fiduciaire est surtout utilisée pour des règlements quotidiens de montants faibles. En revanche, il n’est pas autorisé de faire des règlements sous cette forme pour des montants importants (supérieurs à 1 000 euros, par exemple, au sein de la zone euro), afin de limiter les transactions illicites ou l’évasion fiscale. La monnaie scripturale est aussi beaucoup facile d’utilisation, en particulier avec les règlements par carte bancaire.

Les progrès des technologies de l’information et de la communication ont accéléré le processus de dématérialisation monétaire en multipliant les instruments de circulation, comme les cartes de paiement ou le porte-monnaie électronique qui vous permettent de régler directement vos dépenses avec votre téléphone.

Rappelons-nous également l’apparition de la cryptomonnaie, en particulier avec le Bitcoin présenté en début de chapitre : cet exemple sera approfondi en étude de cas. Mais, attention, la cryptomonnaie est bien de la monnaie et pas seulement un instrument de circulation de la monnaie.

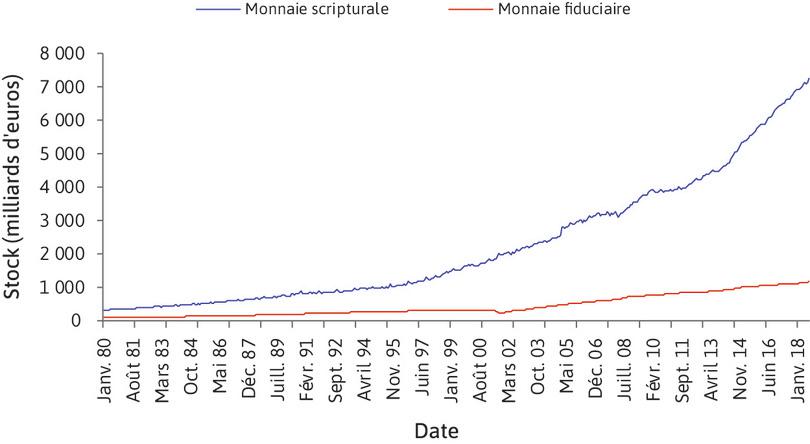

Graphique 5.1 Stock de monnaie scripturale et fiduciaire dans la zone euro (janvier 1980–mars 2018).

Exercice 5.9 La monnaie scripturale

- Rappelez la différence entre les monnaies scripturale et fiduciaire.

- Montrez à l’aide d’un calcul de votre choix comment la quantité de monnaie scripturale a évolué entre janvier 1980 et mars 2019.

- Pourquoi peut-on parler de dématérialisation de la monnaie ?

Exercice 5.10 Bitcoin : une nouvelle dématérialisation de la monnaie ?

Jusqu’où ira la dématérialisation de la monnaie ? La réponse réside en partie dans la création du Bitcoin en 2009 par Satoshi Natakomo. Sous ce pseudonyme se dissimule un collectif ayant entrepris la création du Bitcoin. Les « mineurs » qui font partie du système ont pour rôle de valider les transactions effectuées, entre une personne A et une personne B, au sein d’un bloc. Les suites de blocs liés les uns aux autres sont appelées « blockchain ». Le travail des mineurs est initialement récompensé à l’aide de Bitcoins.

Jean-Marc Figuet. 2016. ‘Bitcoin et Blockchain : quelles opportunités ?’ Revue d’économie financière 3 : pp. 325–38.

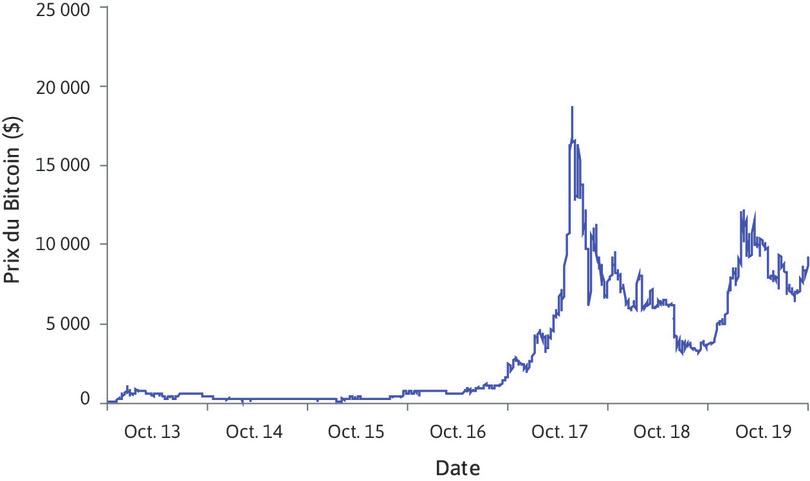

Le Bitcoin ne peut cependant être considéré comme une monnaie complète. En effet, il peut servir d’unité de compte, mais sa volatilité est grande. Depuis 2012, son cours a considérablement augmenté et il est coté sur le Chicago Board Options Exchange depuis décembre 2017. En quelques jours, il a atteint la valeur de 20 000 euros : c’était le 17 décembre 2017. En outre, le Bitcoin peut certes servir d’intermédiaire des échanges, mais il n’est pas accepté par tous et pour toutes les transactions. Seule l’entreprise Microsoft accepte le Bitcoin partout dans le monde ; d’autres entreprises l’acceptent parfois, à l’image de Dell ou Expedia. Enfin, le Bitcoin n’est pas une réserve de valeur fiable. L’Autorité bancaire européenne le considère comme peu viable en raison de sa volatilité (rapport de juillet 2014). Ainsi, le Bitcoin est aujourd’hui davantage un instrument de spéculation qu’une véritable monnaie.

- Recherchez d’autres exemples de cryptomonnaies actuelles.

- Facebook vient d’annoncer la création de sa propre cryptomonnaie appelée Libra, utilisable dès 2020 et gérée par sa filiale Calibra. Quel est l’intérêt selon vous d’un tel projet pour Facebook ?

Pour compléter cette section, découvrons la notion de masse monétaire qui sera utilisée dans les sections suivantes de ce chapitre.

La masse monétaire représente l’ensemble des ressources monétaires dont disposent les agents économiques non financiers (ménages et entreprises, administrations publiques) pour pouvoir consommer et investir. Finalement, la masse monétaire est l’ensemble des moyens de paiement en circulation dans une économie ou une zone monétaire, regroupés au sein d’agrégats monétaires.

La masse monétaire se compose des actifs monétaires liquides (monnaies fiduciaire et scripturale) ainsi que des placements à vue et à court terme (livret jeune, livret A…) et enfin des placements assez liquides, mais avec un léger risque de perte en capital (titres de créances négociables sur le marché monétaire à moins de deux ans).

Synthèse

La monnaie doit :

- Être divisible : les agents doivent pouvoir régler le montant de tout achat en unités très petites.

- Conserver de la valeur (donc être stable) : les agents doivent pouvoir l’utiliser pour des règlements dans le futur (transaction différée).

- Être transportable : non encombrante et légère.

- Être acceptée par tous : elle doit permettre les échanges entre tous les agents.

Au cours de l’histoire, la monnaie a pris des formes diverses : monnaie-marchandise (coquillages, pièces d’or, etc.) ; monnaie fiduciaire (billets et pièces) et, aujourd’hui, monnaie scripturale (dépôts à vue détenus par les agents non financiers). On peut remarquer également une tendance à la dématérialisation de la monnaie au cours du temps.

Enfin, la monnaie doit être considérée comme un actif liquide qui peut être utilisé immédiatement et elle remplit trois fonctions économiques : instrument d’échange, unité de compte et réserve de valeur. Pour assurer son rôle de manière efficace, elle a besoin d’être acceptée par tous.

5.3 Comment le crédit bancaire contribue-t-il à la création monétaire ?

La monnaie en circulation dans l’économie prend aujourd’hui la forme de monnaie fiduciaire et de monnaie scripturale.

- La monnaie fiduciaire est créée par les banques centrales. Cela se voit clairement sur les billets qui, dans la zone euro, sont signés par le gouverneur de la Banque centrale européenne (BCE).

- La monnaie scripturale que nous détenons sur nos comptes en banque n’apparaît pas sur les comptes de la banque centrale. Par qui a-t-elle été créée ?

Banques de second rang ou banques commerciales : il s’agit de banques qui ne peuvent pas émettre de monnaie fiduciaire, mais qui peuvent détenir et créer de la monnaie scripturale pour leurs clients.

Dans cette section, nous étudierons le rôle des banques de second rang dans cette création monétaire puis, dans la section suivante, le rôle des banques centrales.

Comment les banques font-elles circuler la monnaie scripturale ?

Objectif : Comprendre le rôle des banques de second rang dans la circulation de la monnaie scripturale.

Comment la monnaie scripturale apparaît-elle sur les comptes ?

La monnaie scripturale est écrite sur les comptes des banques, elle apparaît à leur bilan. Un bilan est une présentation simplifiée de ce que possède la banque à l’actif et de l’origine de ses ressources au passif, c’est-à-dire, pour une banque, le fait que ces sommes appartiennent à ses clients.

Dans cette section n’apparaîtront dans les bilans que les opérations concernées (alors qu’il y a beaucoup d’autres éléments).

Prenons un exemple simple : la boulangerie Le Fournil détient 1 000 euros en réserves, en billets, qu’elle dépose sur son compte à la banque Bonus. Comment cela apparaît-il sur le bilan de la banque ?

| Actif | Passif |

|---|---|

| Caisse : +1 000 € | Compte du Fournil : +1 000 € |

Tableau 5.2a Extrait du bilan de la banque Bonus après le dépôt du Fournil.

Il apparaît à l’actif que la banque Bonus possède en caisse 1 000 euros en billets mais aussi, au passif, que la banque a ajouté 1 000 euros au compte du Fournil… Ce compte de dépôt est une dette de la banque envers son client. Ce dépôt apparaîtra aussi sur le compte de la boulangerie.

| Actif | Passif |

|---|---|

| Caisse : 1 000 – 1 000 = 0 € Compte à la banque Bonus : +1 000 € |

Réserves : 1 000 € |

Tableau 5.2b Extrait du bilan de la boulangerie Le Fournil.

On voit bien que la boulangerie possède toujours 1 000 euros dans ses réserves même s’il ne s’agit plus de monnaie fiduciaire (caisse), mais de monnaie scripturale (compte de dépôt). La boulangerie est créancière de la banque (elle peut payer avec cette monnaie scripturale).

À l’issue de ce dépôt, la quantité de monnaie n’a pas varié, elle est toujours de 1 000 euros, mais sa forme est différente, il s’agit de monnaie scripturale (les billets ne sont plus utilisés pour les paiements, ils sont détenus par la banque).

Par qui est détenue la monnaie ?

Dans l’exemple précédent, la quantité de monnaie en circulation est restée à 1 000 euros alors que Le Fournil détient 1 000 euros de monnaie scripturale et que la banque Bonus détient 1 000 euros de billets à son actif. Ces billets sont-ils encore de la monnaie ?

Comme cela apparaît sur le bilan de la banque, ces billets sont la contrepartie de la monnaie scripturale. En effet, les banques sont des intermédiaires financiers, elles reçoivent des fonds qu’elles détiennent en contrepartie de la monnaie scripturale. Ces fonds ne circulent plus entre les agents non financiers.

Il faut donc distinguer la base monétaire qui est la monnaie détenue à l’actif des banques et la masse monétaire qui est la monnaie qui circule entre les agents non financiers (ceux qui ne sont pas des banques, comme les ménages ou les entreprises).

La réalité est un peu plus complexe, car :

- les banques détiennent surtout, à leur actif, des comptes auprès de la banque centrale (nous l’étudierons en Section 5.4), on parle de monnaie de banque centrale ;

- les agents non financiers détiennent aussi des billets (qu’ils font circuler).

Comment la monnaie scripturale circule-t-elle d’un compte à l’autre ?

Le premier rôle des banques commerciales est d’assurer les services de paiement entre les agents non financiers : ménages et entreprises. Ces services de paiement prennent la forme de transferts entre banques commerciales, que l’on peut considérer comme des jeux d’écriture sur le compte de leurs clients au passif de leur bilan.

Pour comprendre ce rôle, imaginons que Le Fournil paie une livraison de farine par un virement de 500 euros à une minoterie (entreprise transformant les grains de céréales en farine) du nom de Dublé qui détient un compte à la banque Crésus. Comment ce règlement se matérialise-t-il ?

| Actif | Passif |

|---|---|

| Caisse : 1 000 - 500 = 500 € | Compte du Fournil : 1 000 – 500 = 500 € |

Tableau 5.3a Extrait du bilan de la banque Bonus après le virement.

| Actif | Passif |

|---|---|

| Caisse : +500 € | Compte de Dublé : +500 € |

Tableau 5.3b Extrait du bilan de la banque Crésus après le virement.

Le virement a entraîné les modifications des dettes des banques au passif, puis les banques ont compensé ces écritures en faisant circuler 500 euros de Bonus à Crésus et ont noté cette modification à leur actif.

Remarquez un détail important pour la suite : lors de ces opérations, à l’actif et au passif des banques, n’apparaît que de la monnaie (sous différentes formes).

- Les banques commerciales dans cet exemple ne créent pas de monnaie. À l’issue de ces échanges de paiement, la quantité de monnaie n’a pas varié : elle est toujours de 1 000 euros.

- Les banques commerciales ont uniquement rempli leur rôle de gestion des moyens de paiement. Mais ce n’est pas leur seule fonction.

La monnaie circule-t-elle deux fois ?

Lorsque des agents non financiers détenant leur compte dans la même banque ordonnent des paiements entre eux, la monnaie circule par des écritures comptables au passif du bilan de la banque. Il ne se passe rien à l’actif, car la monnaie de banque centrale détenue par la banque n’appartient pas à un client particulier.

Si les agents non financiers détiennent leur compte dans des banques différentes et ordonnent des paiements, les banques vont devoir compenser ces paiements en faisant circuler des actifs monétaires entre elles (sur leur compte auprès de la banque centrale).

Comment les banques créent-elles de la monnaie en accordant des crédits ?

Objectif : Comprendre comment le crédit bancaire contribue à la création monétaire.

Les banques ne se contentent pas de gérer les moyens de paiement des ménages et des entreprises. Elles financent aussi les agents économiques en octroyant des crédits à un ménage (s’il veut acheter un logement, par exemple) ou à une entreprise (qui décide, par exemple, d’investir en achetant une nouvelle machine). Ces deux activités sont indissociables, c’est pourquoi elle donne même lieu à un adage : « Les crédits font les dépôts. » Ainsi, en octroyant des crédits, les banques commerciales créent aussi de la monnaie.

Illustrons la création monétaire opérée par une banque commerciale lorsqu’elle accorde un crédit à une entreprise.

Supposons qu’une entreprise, Beautiful Cars, ait besoin de 100 000 euros pour un achat de nouvelles machines telles que des ordinateurs. Que se passe-t-il lorsque la banque Crésus accorde ce crédit de 100 000 euros sur cinq ans ?

| Actif | Passif |

|---|---|

| Crédit accordé à Beautiful Cars : +100 000 € Créance pour la banque |

Compte de Beautiful Cars : +100 000 € |

Tableau 5.4a Extrait du bilan de la banque Crésus après le crédit accordé à Beautiful Cars.

L’opération se traduit par deux écritures sur le bilan de la banque. Le prêt accordé de 100 000 euros apparaît comme un crédit sur Beautiful Cars, à l’actif de la banque Bonus. C’est bien un actif que la banque possède puisqu’elle détient une créance sur l’entreprise qui s’est engagée à rembourser ce crédit. Ces 100 000 euros se trouvent aussi à son passif, car cette somme se retrouve en dépôt sur le compte de l’entreprise Beautiful Cars qui l’emprunte. Le crédit s’est accompagné d’un dépôt de monnaie scripturale.

NB : L’actif (la créance sur Beautiful Cars) ne sera disponible que dans cinq ans alors que le passif est de la monnaie scripturale disponible immédiatement.

| Actif | Passif |

|---|---|

| Compte à la banque Crésus : +100 000 € | Crédit obtenu de Crésus : +100 000 € Dette pour l’entreprise |

Tableau 5.4b Du côté de l’entreprise, que s’est-il passé ?

L’entreprise possède donc bien 100 000 euros sur son compte à la banque Crésus qu’elle va pouvoir utiliser immédiatement pour payer ses biens d’équipement. Elle doit veiller à bien utiliser cette somme, car, à son passif, apparaît le crédit obtenu, qui est une dette pour Beautiful Cars. Cette monnaie scripturale n’a pas été obtenue par un dépôt de billets, c’est bien une création monétaire, une augmentation de la quantité de monnaie qui va circuler dans l’économie.

NB : Beautiful Cars remboursera sa dette dans cinq ans, mais elle va pouvoir utiliser les 100 000 euros de monnaie scripturale immédiatement.

- La banque a inscrit 100 000 euros sur le compte de son client en échange d’un actif qui n’est pas de la monnaie, mais une simple promesse de remboursement. On voit donc qu’elle a créé de la monnaie scripturale en accordant ce crédit.

- La quantité de monnaie a augmenté de 100 000 euros après ce crédit, car il a été accordé à partir de rien… de monétaire (seulement une promesse de remboursement). La monnaie a donc été créée ex nihilo (à partir de rien, en latin).

NB : Vous remarquerez que, contrairement à un paiement entre agents non financiers, les 100 000 euros inscrits sur le compte de dépôt de l’entreprise n’ont pas été prélevés sur le compte d’un autre client. Ils ont donc été créés ; on peut dire que « les crédits font les dépôts ».

Question 5.1 Complétez le tableau

NB : L’exercice poursuit les comptes précédents de la banque Bonus et du Fournil.

Étape 1 : M. Dupuis obtient un crédit 1 000 euros de la banque Bonus pour organiser un pique-nique géant de 400 personnes.

Extrait du bilan de la banque Bonus après le crédit

| Actif | Passif |

|---|---|

| Caisse : | Compte du Fournil : 500 € |

| Crédit accordé à M. Dupuis : | Compte de M. Dupuis : |

Étape 2 : M. Dupuis commande 400 sandwiches et 400 tartelettes aux pommes à la boulangerie Le Fournil qu’il paie avec un chèque de 1 000 euros.

Extrait du bilan de la banque Bonus après l’encaissement du chèque

| Actif | Passif |

|---|---|

| Caisse : | Compte du Fournil : 500 € ÷ 500 + 1 000 = 1 500 € |

| Crédit accordé M. Dupuis : | Dette / Compte de M. Dupuis : |

Extrait du bilan de la boulangerie Le Fournil

| Actif | Passif |

|---|---|

| Caisse : | |

| Compte à la banque Bonus : |

Question 5.2 Complétez le texte

La banque a créé de la monnaie en accordant un crédit à M. Dupuis, car elle a ajouté 10 000 euros à son compte ( du bilan de la banque) en échange , c’est-à-dire d’un actif . La quantité de monnaie en circulation et M. Dupuis a fait circuler immédiatement cette nouvelle monnaie dans l’économie.

Cette création monétaire est le privilège des banques commerciales. Les créances détenues par les banques sur les entreprises et les ménages représentent la principale contrepartie de la monnaie créée, on parle de créances sur l’économie. Cette création monétaire des banques commerciales se fait ex nihilo, c’est-à-dire à partir de rien ou plus précisément à partir d’un actif non monétaire. On dit que les crédits font les dépôts puisque la monnaie créée ex nihilo par les banques se retrouve sur les dépôts à vue (comptes courants) de ses clients qui l’utilisent et la font donc circuler au sein de l’économie.

Pourquoi une création ex nihilo ?

Les banques, lorsqu’elles accordent des crédits, augmentent les montants inscrits sur les comptes de dépôts de leurs clients en contrepartie d’une promesse de remboursement, une créance pour la banque, c’est-à-dire d’un actif qui n’a rien de monétaire.

La monnaie inscrite sur les comptes de dépôts va circuler entre les agents non financiers, comme toute la monnaie scripturale. Mais seule la base monétaire, les billets ou la monnaie inscrite sur les comptes des banques à la banque centrale, va circuler entre les banques, les créances non (elles n’acceptent pas les créances accordées par leurs concurrentes à des clients qu’elles ne connaissent pas).

Exercice 5.11 Pour aller plus loin : les autres sources de création monétaire, l’achat de titres et de devises

La création monétaire par les banques de second rang a également lieu dans d’autres circonstances :

- Elles peuvent détenir une créance autrement qu’en accordant un crédit (achat d’obligations, rachat de créances de leurs clients). Ces créances ne sont pas des actifs monétaires, le raisonnement est le même que pour les crédits.

On appelle devises les monnaies étrangères. Elles ne permettent pas de payer dans le pays (leur acceptation n’est pas obligatoire), elles n’y sont donc pas considérées comme de la monnaie.

- Elles peuvent acheter des devises en créditant le compte de leurs clients, au passif de leur bilan. Il s’agit là aussi d’une création monétaire, car la monnaie scripturale créée a pour contrepartie un actif non monétaire, des devises qui ne sont pas de la monnaie dans la zone euro.

- À quelle occasion une banque crée-t-elle de la monnaie (scripturale) ?

- Pourquoi dit-on que les crédits font les dépôts ?

- Quelles sont les trois sources de création monétaire ?

Synthèse

Les banques de second rang créent de la monnaie scripturale notamment lorsqu’elles accordent des crédits, car les sommes inscrites (au passif de leur bilan) sur les comptes de leurs clients n’ont pas de contrepartie monétaire (à l’actif de leur bilan), mais des promesses de remboursement, des créances.

En quoi la quantité de monnaie en circulation résulte-t-elle des flux de création et de destruction monétaires ?

Objectif : Comprendre que la comparaison des flux de création et de destruction monétaires permet de savoir comment évolue la quantité de monnaie en circulation.

Le processus de destruction monétaire des banques de second rang

Lorsque les clients des banques remboursent leurs crédits, il y a destruction monétaire, car la quantité de monnaie scripturale présente sur leur compte diminue et ne circule plus dans l’économie.

En contrepartie, comme le crédit est remboursé, la banque n’a plus de créance sur les clients en question au passif de son bilan.

Illustrons ce processus dans le cas de l’entreprise Beautiful Cars. Que se passe-t-il lorsque l’entreprise Beautiful Cars rembourse son crédit du montant de 100 000 euros à la banque Crésus ?

| Actif | Passif |

|---|---|

| Crédit accordé à Beautiful Cars : 100 000 – 100 000 = 0 € |

Compte de Beautiful Cars : 100 000 – 100 000 = 0 € |

Tableau 5.5a Extrait du bilan de la banque Crésus après le remboursement.

Il y a une diminution de la monnaie scripturale au passif de la banque Bonus et une extinction de la créance à son actif, il y a donc une destruction monétaire.

| Actif | Passif |

|---|---|

| Compte à la banque Crésus : 100 000 – 100 000 = 0 € |

Crédit obtenu de Crésus : 100 000 – 100 000 = 0 € |

Tableau 5.5b Extrait du bilan de l’entreprise Beautiful Cars après le remboursement.

L’entreprise n’a plus d’engagement vis-à-vis de sa banque à son passif, et son actif monétaire a aussi été réduit du même montant.

Il y a donc une destruction de monnaie lors du remboursement : c’est l’effet inverse de l’ouverture initiale du crédit. La monnaie a été détruite parce que Beautiful Cars a obtenu, en échange des 100 000 euros de monnaie scripturale, l’annulation de sa dette, c’est-à-dire un actif non monétaire.

Y a-t-il création monétaire à long terme ?

Rappelez-vous : la banque Crésus avait accordé un crédit de 100 000 euros à Beautiful Cars pour cinq ans. La création monétaire est donc une création temporaire, elle est détruite plus tard. Cependant, il y a en permanence des crédits accordés (nouveau crédit à Beautiful Cars, crédit au Fournil, crédit aux minoteries Dublé, par exemple), de la création monétaire, et des crédits remboursés (remboursement de crédits anciens, remboursement de M. Dupuis et de Beautiful Cars, par exemple), de la destruction monétaire. Il faut encore déterminer si, globalement, il y a plus de création (crédits nouveaux) que de destruction monétaire (crédits anciens).

À un moment donné, il y a plus de création monétaire que de destruction monétaire si les crédits nouveaux ont une valeur totale supérieure à ceux qui ont été accordés autrefois (et qui sont remboursés maintenant).

Il faut rappeler que les crédits sont accordés surtout à des ménages pour consommer ou se loger et à des entreprises pour investir.

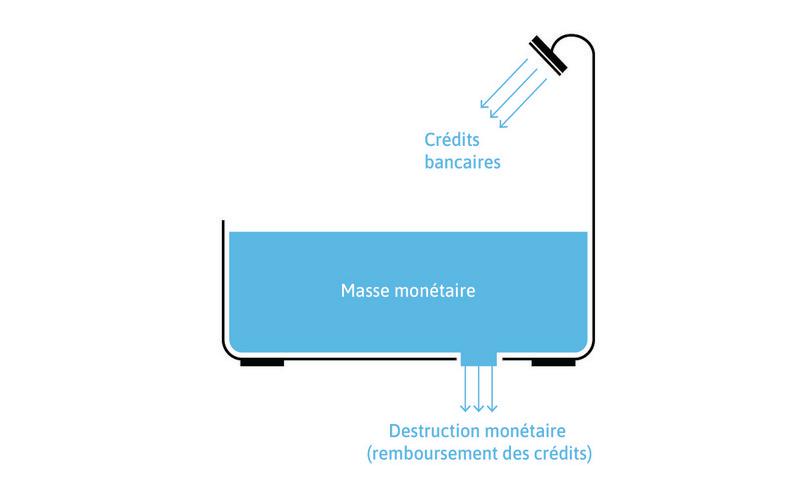

Une manière simple de se représenter la création monétaire par les banques est de s’imaginer une baignoire qui se remplit, comme dans l’Illustration 5.3. La masse monétaire est la quantité (le stock) d’eau dans la baignoire, le crédit bancaire est le flux qui alimente la quantité d’eau dans la baignoire (la masse monétaire), et une partie de la monnaie s’écoule (est détruite) lors du remboursement du crédit.

Question 5.3 Choisissez les bonnes réponses

Cochez les situations qui génèrent un accroissement de la masse monétaire

- Oui, il y a plus de création monétaire (crédits accordés) que de destruction monétaire (remboursements).

- Non, les crédits arrivés à échéance aujourd’hui sont remboursés (destruction monétaire) et sont plus nombreux que les crédits nouveaux (création monétaire).

- Non, que ce soit par le canal du crédit ou par le canal du taux d’intérêt, les crédits accordés sont de moins en moins importants (plus de destruction monétaire par remboursements que de création).

- Oui, les crédits accordés aujourd’hui (création monétaire) sont de plus en plus nombreux par rapport au passé, c’est-à-dire à ceux qui sont remboursés aujourd’hui (destruction monétaire).

Pour aller plus loin : les banques peuvent-elles créer de la monnaie de manière illimitée ?

Le bilan des banques permet de comprendre rapidement qu’il y a des risques à créer trop de crédits.

| Actif | Passif | ||

|---|---|---|---|

| Caisse (monnaie fiduciaire) | Actif liquide, c’est-à-dire disponible immédiatement. | Comptes des clients | Ils sont liquides, c’est-à-dire disponibles immédiatement. |

| Crédits accordés aux clients | Ils ne seront remboursés qu’à une échéance déterminée. | ||

Tableau 5.6 Les échéances des éléments du bilan des banques

On voit bien qu’au passif les clients peuvent utiliser leur monnaie scripturale à tout moment alors que seule une partie de l’actif est disponible immédiatement. Ce risque est limité par le fait que tous les clients ne font pas circuler toute la monnaie scripturale disponible. Vous verrez, dans la section suivante, que ce risque existe lorsque les clients perdent totalement confiance dans leur banque et veulent retirer toute la monnaie déposée sur leurs comptes.

On peut dire que les banques transforment les échéances lorsqu’elles rendent disponibles immédiatement les crédits qu’elles accordent alors que ceux-ci seront remboursés à long terme. Ce rôle est fondamental pour financer toutes les activités économiques qui demandent du temps, comme l’investissement.

Synthèse

Le processus de création et destruction de monnaie est fortement lié à l’activité l’économique. Lorsque les ménages et les entreprises ont de nombreux projets d’investissement (achat de logements ou de machines, par exemple), ils demandent de nombreux crédits aux banques. Ces crédits sont souvent de long terme et ne sont pas remboursés immédiatement. Si le montant des nouveaux crédits accordés à une période donnée (création monétaire) est supérieur au montant des crédits qui sont remboursés à cette période (destruction monétaire), la masse monétaire continue de croître parallèlement à l’activité économique.

5.4 Quel est le rôle de la banque centrale dans le processus de création monétaire ?

Rappelons que la monnaie centrale se compose de la monnaie fiduciaire (pièces et billets) émise par la banque centrale (nous verrons plus précisément par la suite pourquoi cette dernière est qualifiée ainsi) et de la monnaie scripturale (des dépôts) que les banques détiennent sur leur compte à la banque centrale (dite aussi pour cette raison « banque des banques »).

Nous avons vu, à la Section 5.3, que la création monétaire par les banques s’effectue ex nihilo. Dans ces conditions, vous pourriez imaginer que le pouvoir de création monétaire par les banques est illimité. Or, ce n’est pas le cas, pour au moins deux raisons :

- Lorsque, dans l’exercice comptable de la Section 5.3, M. Dupuis a contracté auprès de la banque Bonus un crédit de 1 000 euros pour payer Le Fournil d’un chèque, il ne s’agissait, pour la banque, que d’effectuer un simple jeu d’écritures. Si M. Dupuis avait souhaité retirer cette somme en billets auprès de sa banque pour payer Le Fournil en espèces plutôt qu’en chèque, il aurait fallu que la banque soit en mesure de les lui fournir.

- À la suite du crédit accordé par la banque Bonus à M. Dupuis, le bilan simplifié de la banque se présentait ainsi :

| Actif | Passif |

|---|---|

| Monnaie (centrale) : 500 € | Compte du Fournil : 500 € |

| Compte de M. Dupuis : 1 000 € | Créance sur M. Dupuis : 1 000 € |

| Total 1 500 € | Total 1 500 € |

Tableau 5.7 Le bilan simplifié de la banque Bonus.

Exercice 5.12 La banque Bonus

La banque Bonus est-elle en mesure de fournir les billets demandés par M. Dupuis ? Justifiez votre réponse.

Heureusement pour la banque Bonus, M. Dupuis a payé le Fournil par chèque et cette boulangerie a son compte dans la même banque !

Supposons maintenant que M. Dupuis ne s’adresse pas au Fournil, mais au traiteur Tartine pour le même montant (1 000 euros). Tartine dépose son chèque sur son compte domicilié à la banque Crésus.

Exercice 5.13 La banque Crésus

La banque Bonus peut-elle effectuer ce règlement à la banque Crésus ? Justifiez votre réponse.

Dans la réalité, de nombreux règlements ont lieu dans une même journée entre ces deux banques.

Supposons que, dans la même journée, M. Dupuis effectue son règlement de 1 000 euros à Tartine et que Tartine se fournisse en pain au Fournil pour un montant de 200 euros.

Exercice 5.14 M. Dupuis et Tartine

M. Dupuis donne un ordre de paiement de … € à la banque Bonus, qui effectue un paiement de … € à la banque Crésus. Tartine donne quant à elle un ordre de paiement de … € à la banque Crésus, qui effectue un paiement de … € à la banque Bonus. Àprès compensation interbancaire, un versement de … € à partir du compte de … à … est réalisé.

- Complétez le texte.

- Expliquez en quoi consiste le mécanisme de compensation interbancaire.

- La banque Bonus est-elle désormais en mesure de verser le montant dû à la banque Crésus après compensation ?

- Imaginez un moyen par lequel la banque Bonus pourrait se fournir les liquidités qui lui manquent.

Finalement, une banque doit détenir suffisamment de monnaie centrale sur son compte à la banque centrale pour pouvoir s’approvisionner en billets à la banque centrale et régler le solde (ce qui reste) de ses opérations après compensation aux autres banques. Si elle ne détient pas suffisamment de monnaie centrale, deux solutions s’offrent à elle :

- Elle renonce à créer davantage de monnaie : en effet, plus le volume de crédits distribués est élevé, plus la banque devra faire face à des retraits en billets de la part de ses clients ou risque d’avoir à régler un solde après compensation élevé aux autres banques.

- Elle emprunte (on parle de mécanisme de refinancement) aux banques qui détiennent un excédent de monnaie centrale sur le compartiment interbancaire du marché monétaire (compartiment du marché monétaire sur lequel se réalisent les échanges de monnaie scripturale entre banques). Dans ce cas, puisqu’il s’agit d’un emprunt, elle devra s’acquitter d’un taux d’intérêt à court terme dit « du marché monétaire » (ou « prix de l’argent au jour le jour ») auprès des banques qui lui ont prêté cette somme. Cependant, ce taux d’intérêt n’est pas indépendant des décisions de la banque centrale.

Question 5.4 Choisissez les bonnes réponses

Le compartiment interbancaire du marché monétaire :

- Les banques en besoin de monnaie centrale en empruntent aux banques en excédent.

- Le compartiment interbancaire du marché monétaire n’est accessible qu’aux banques.

- Les banques se refinancent sur le compartiment interbancaire du marché monétaire en empruntant aux banques qui détiennent des excédents de monnaie centrale.

- L’offre et la demande de monnaie centrale par les banques donnent lieu à la fixation d’un taux d’intérêt du marché monétaire.

Question 5.5 Choisissez les bonnes réponses

Une banque en besoin de monnaie centrale :

- Elle emprunte de la monnaie centrale aux banques qui détiennent un excédent de monnaie centrale.

- Elle doit emprunter pour faire face aux retraits en billets de la part de ses clients et pour régler le solde après compensation aux autres banques.

- Elle en demande puisqu’elle est en besoin de monnaie centrale.

- Elle emprunte de la monnaie centrale aux banques ou à la banque centrale.

Question 5.6 Choisissez les bonnes réponses

Le taux d’intérêt à court terme du marché monétaire :

- Le taux d’intérêt du marché monétaire ne s’applique qu’aux banques qui empruntent ou prêtent de la monnaie centrale.

- Il représente le coût de l’emprunt pour les banques en besoin de monnaie centrale.

- Il représente la rémunération des banques qui prêtent leurs excédents en monnaie centrale.

- Il s’agit d’un prix pour les banques qui empruntent de la monnaie centrale aux banques en excédent.

Exercice 5.15 La Banque centrale et le processus de création monétaire

Appuyez-vous sur vos réponses précédentes et sur les acquis du Chapitre 1 pour répondre aux questions suivantes.

- Proposez une définition du marché monétaire.

Compte tenu du contexte économique favorable, de nombreux agents non financiers (ménages, entreprises) souhaitent financer leurs dépenses de consommation et d’investissement par emprunt. Par conséquent, la création monétaire augmente et de nombreuses banques sont en besoin de monnaie centrale.

- Quel choc ces besoins en monnaie centrale provoquent-ils sur le marché monétaire ?

- Caractérisez le déséquilibre qui apparaît sur le marché monétaire.

- Quelle conséquence ce déséquilibre provoque-t-il sur le taux d’intérêt à court terme du marché monétaire ?

- Mettez-vous à la place du banquier qui est en besoin de monnaie centrale : que décidez-vous à la suite de cette variation du taux d’intérêt du marché monétaire ?

Comment la banque centrale agit-elle sur le marché monétaire à travers le pilotage du taux d’intérêt à court terme ?

Objectif : Comprendre que la banque centrale, par l’intermédiaire de son taux directeur, pilote le taux d’intérêt à court terme du marché monétaire et les taux nominaux pratiqués par les banques.

Vous avez compris à ce stade que le taux d’intérêt à court terme du marché monétaire rémunère les banques qui détiennent un excédent de monnaie centrale et le prêtent aux banques en besoin de liquidités. Vous allez découvrir désormais que ce taux se trouve au centre d’une hiérarchie de taux d’intérêt.

Exercice 5.16 Taux directeur : le diapason du système bancaire

Visionnez la vidéo « Taux directeur : le diapason du système bancaire ».

- Quel taux la banque centrale fixe-t-elle ?

- D’après les dessins présentés à la fin de la vidéo, pourquoi ce taux est-il qualifié de « directeur » ? Vous mobiliserez dans votre réponse les notions de taux d’intérêt à court terme du marché monétaire et de taux d’intérêt nominaux pratiqués par les banques (pour la notion de taux d’intérêt nominal, reportez-vous à la Section 4.3.

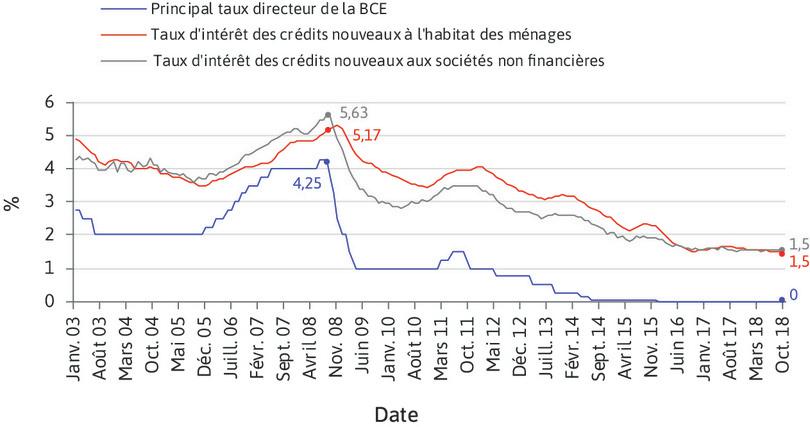

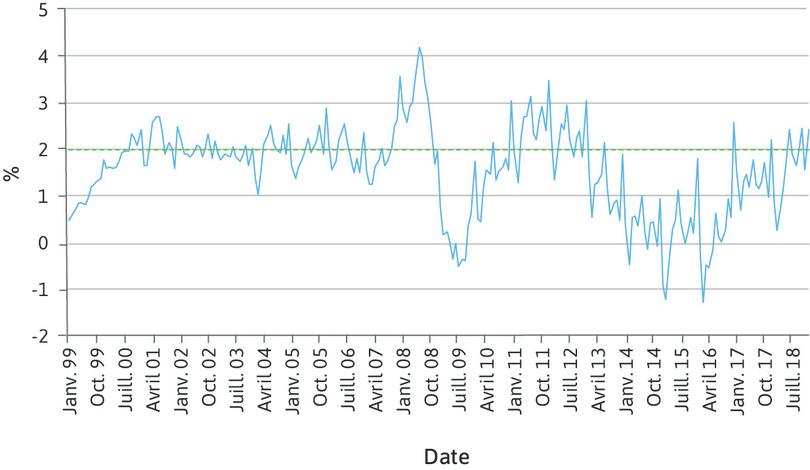

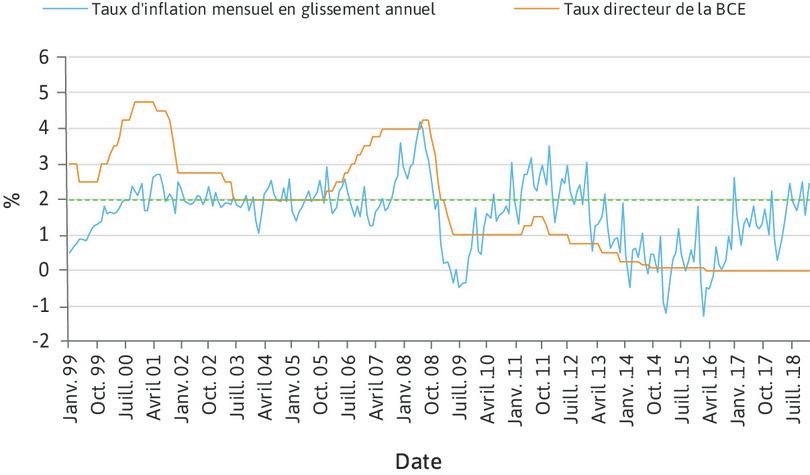

- Montrez par des calculs de votre choix l’évolution des taux présentés du mois de septembre 2008 au mois de janvier 2019 (données mentionnées sur le graphique).

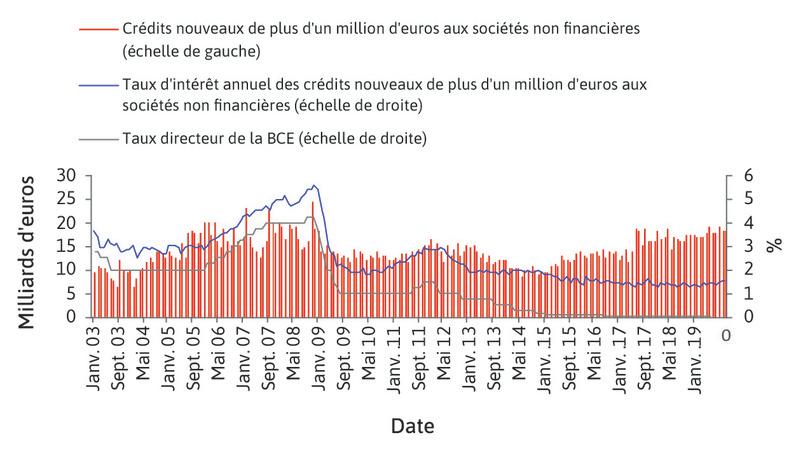

Exercice 5.17 Taux directeur

Le graphique suivant présente le principal taux directeur de la Banque centrale européenne au sein de la zone euro (en %) et les taux moyens des crédits nouveaux aux ménages et aux sociétés non financières (en %) en France du mois de janvier 2003 à janvier 2019.

Pourquoi le taux d’intérêt nominal pratiqué par les banques lorsqu’elles accordent un crédit à un agent non financier diffère-t-il du taux directeur et du taux d’intérêt du marché monétaire ?

Vous avez compris à ce stade qu’il y a une hiérarchie de taux d’intérêt et que les taux d’intérêt nominaux pratiqués par les banques sont supérieurs au taux directeur et au taux d’intérêt du marché monétaire. Cependant, vous vous posez peut-être la question de savoir pourquoi le taux d’intérêt du marché monétaire auquel les banques s’empruntent et se prêtent de la monnaie centrale dépend du taux directeur de la banque centrale.

Tout d’abord, vous l’avez saisi, la banque centrale intervient sur le marché monétaire en indiquant qu’elle offre ou prête toute quantité de monnaie centrale au taux d’intérêt directeur qu’elle aura choisi en fonction de ses objectifs de politique monétaire (étudiés dans la Section 5.5). Elle prend en contrepartie en pension pour garantie des titres (des obligations d’État, par exemple) détenus par les banques.

Question 5.8 Complétez le texte

Les taux nominaux des crédits bancaires sont au taux d’intérêt directeur, car les banques, comme toute entreprise, cherchent à réaliser des profits. Une partie de leurs vient du taux d’intérêt qu’elles appliquent sur les crédits bancaires auprès des ménages et des entreprises ; une partie de leur(s) provient du taux d’intérêt directeur auquel elles de la monnaie centrale auprès de la banque centrale. La différence entre le taux des crédits bancaires aux agents non financiers et le taux directeur est la marge que peuvent réaliser les banques commerciales.

Comment la banque centrale contrôle-t-elle la quantité de monnaie en circulation ?

Objectif : Comprendre que la variation du taux directeur est le principal moyen par lequel la banque centrale contrôle la quantité de monnaie en circulation dans l’économie.

La banque centrale dispose de trois moyens d’intervention pour contrôler la quantité de monnaie en circulation.

La quantité de monnaie fiduciaire

La banque centrale est la seule à pouvoir émettre la monnaie fiduciaire (pièces et billets). Elle peut décider de la quantité de monnaie fiduciaire supplémentaire à mettre en circulation dans l’économie pour permettre aux agents économiques de procéder à des échanges sur le marché des biens et services.

Cependant, aujourd’hui, dans les pays développés, l’essentiel des transactions s’effectue au moyen de la monnaie scripturale. Par conséquent, ce n’est pas par le volume de monnaie fiduciaire que la banque centrale contrôle effectivement la quantité de monnaie en circulation.

Le taux de réserve obligatoire

La banque centrale peut également influencer la quantité de monnaie créée par les banques commerciales en leur imposant des réserves obligatoires. Ce sont des réserves minimales que doivent constituer et détenir les banques, en proportion essentiellement des dépôts détenus sur leur compte à la banque centrale.

Exercice 5.18 Le taux de réserve obligatoire

- Consultez ce site. Quel est le taux de réserves obligatoires au sein de la zone euro depuis janvier 2012 ?

- Une banque détient 100 millions d’euros de dépôts : quel montant de réserves obligatoires doit-elle détenir sur son compte à la banque centrale ?

- Supposons que la Banque centrale européenne décide de rétablir le taux de réserves obligatoires à 2 % : quel serait le nouveau montant de réserves obligatoires ? Quelle conséquence cette décision peut-elle avoir sur le volume de création monétaire de la banque ? Justifiez votre réponse.

Le taux de réserves obligatoires est aussi censé limiter les phénomènes de ruée bancaire. De quoi s’agit-il ? Souvenez-vous : les banques font des profits, notamment en prêtant bien davantage que ce qu’elles détiennent en monnaie centrale, car elles misent sur le fait que les déposants ne retireront pas leurs fonds en même temps. Mais, si les déposants souhaitent retirer leur fonds en même temps, les banques subissent un risque de liquidité : cela ne signifie pas nécessairement que les banques sont en faillite, mais qu’elles ne possèdent pas suffisamment de monnaie centrale, de liquidités, sur leur compte pour faire face à tous les retraits des déposants.

Dans notre exercice comptable de la Section 5.3, la banque Bonus détient à son actif 1 500 euros, mais seulement 500 euros en monnaie centrale. Si la boulangerie Le Fournil et M. Dupuis exigeaient de retirer leurs dépôts en même temps, la banque ne serait pas en mesure de les satisfaire.

C’est notamment le cas lors d’une ruée bancaire (dite aussi « course aux guichets » ou bank run, en anglais). Dès lors que les agents économiques non financiers doutent de la solidité financière d’une banque en raison de son manque de liquidités, ils se ruent aux guichets de la banque pour être les premiers à retirer leurs dépôts. Si tous les clients se comportent ainsi, la banque ne sera pas en mesure de répondre aux demandes, car des prêts de long terme ont été accordés et la banque ne peut pas exiger leur remboursement avant l’échéance.

Par exemple, à la suite de la crise financière de 2007-08, il y a eu un assèchement des liquidités sur le marché interbancaire : de très nombreuses banques détenaient des actifs de mauvaise qualité (actifs adossés aux fameux crédits subprimes que nous avons étudiés au Chapitre 3), avec un risque élevé de perte. Par conséquent, un climat de défiance s’est instauré sur le marché monétaire : les banques ne se prêtaient plus entre elles parce qu’elles craignaient de n’être pas remboursées et qu’elles souhaitaient conserver suffisamment de liquidités. Certaines banques ont ainsi subi un risque de liquidité, amenant leurs clients à retirer massivement leurs avoirs.

Par Dominic Alves de Flickr. Note : des clients inquiets font la queue pour retirer leurs dépôts devant les agences de la banque Northern Rock au Royaume-Uni en septembre 2007.

Le ratio de réserves obligatoires est une façon de se prévenir contre ces risques, puisque la banque commerciale doit posséder l’équivalent d’une partie des dépôts qu’elle détient sous forme de monnaie centrale auprès de la banque centrale.

Mais dans une situation de ruée bancaire, c’est souvent insuffisant, comme le montre l’exemple de la crise financière de 2007-08. La banque centrale doit alors souvent intervenir comme prêteur en dernier ressort : elle alimente le marché monétaire en liquidités.

Le taux d’intérêt directeur de la banque centrale

Le principal instrument par lequel la banque centrale régule la quantité de monnaie en circulation dans les économies modernes est le taux d’intérêt directeur.

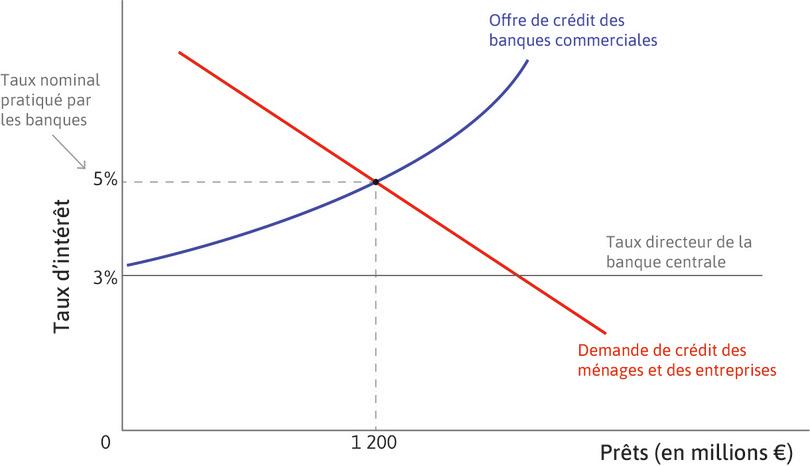

Pour illustrer ce mécanisme, la figure ci-dessous présente de façon simplifiée l’impact du taux d’intérêt directeur sur l’offre de crédit des banques commerciales, la demande de crédit des agents non financiers (ménages et entreprises) et le taux d’intérêt nominal des crédits aux agents non financiers.

La droite horizontale représente le taux d’intérêt directeur fixé par la banque centrale. Dans notre exemple, il est de 3 %. Comme nous l’avons vu dans la sous-section précédente, ce taux directeur influence le taux d’intérêt à court terme du marché monétaire auquel les banques commerciales s’empruntent et se prêtent de la monnaie centrale entre elles. Pour réaliser des profits, les banques commerciales offriront nécessairement des crédits aux agents non financiers à des taux supérieurs au taux directeur de la banque centrale ou au taux d’intérêt à court terme du marché monétaire. C’est pourquoi la courbe d’offre de crédit des banques commerciales commence toujours au-dessus du taux directeur imposé par la banque centrale. La courbe d’offre de crédits des banques commerciales est ensuite croissante avec le taux d’intérêt, comme dans n’importe quel modèle d’offre et de demande, où l’offre est croissante avec le prix. La demande de crédits des agents non financiers est en revanche décroissante avec le taux d’intérêt : plus le taux d’intérêt est élevé, plus il est coûteux d’emprunter, moins les ménages et les entreprises sont incités à demander des prêts.

Le taux d’intérêt nominal qui sera fixé par les banques commerciales se trouve à l’équilibre entre l’offre et la demande de crédits. Dans notre exemple, ce taux sera de 5 %. À ce prix, un milliard deux cents millions d’euros de prêts sont demandés par les ménages et les entreprises, et offerts par les banques commerciales.

Étudions maintenant les effets d’une variation du taux directeur : on appelle « canaux de transmission » les voies par lesquelles le pilotage du taux directeur par la banque centrale agit sur la quantité de monnaie en circulation.

Il existe principalement deux canaux de transmission : le canal du crédit et le canal du taux d’intérêt.

- Le canal du crédit : l’effet de la variation du taux directeur sur l’offre de crédit des banques.

Le taux directeur influence le taux d’intérêt à court terme du marché monétaire, donc le coût du refinancement pour les banques. Comme nous l’avons vu dans l’introduction de cette section, plus le volume de crédits distribués (l’offre de crédit) est élevé, plus la banque devra faire face à des retraits en billets de la part de ses clients ou risque d’avoir à régler un solde après compensation élevé aux autres banques, et plus elle risque de se trouver en besoin de monnaie centrale (qu’elle devra emprunter aux autres banques ou à la banque centrale). Par conséquent, l’offre de crédit par les banques varie en fonction du taux directeur de la banque centrale.

Appuyez-vous sur le graphique précédent sur l’offre et la demande de crédits et imaginez maintenant que la banque centrale relève son taux directeur à 6 %.

- Le canal du taux d’intérêt : l’effet de la variation du taux directeur sur la demande de crédit des agents non financiers.

Ce canal de transmission découle de la hiérarchie des taux mise en évidence dans la sous-section 1 : taux directeur de la banque centrale ⇨ taux d’intérêt à court terme du marché monétaire ⇨ taux d’intérêt nominaux des crédits aux agents non financiers.

Observez votre représentation graphique de la question précédente.

Notes : Nous avons observé dans le Chapitre 4 que c’est le taux d’intérêt réel (taux nominal corrigé de l’inflation) qui détermine le coût de l’emprunt. Ainsi, à inflation stable, si le taux d’intérêt nominal augmente, le taux d’intérêt réel s’accroît et la demande de crédit diminue. Dans le cas contraire, si le taux d’intérêt nominal se réduit, le taux d’intérêt réel diminue et la demande de crédits augmente.

Étude de cas : La Banque centrale européenne

La banque centrale peut déterminer la quantité de monnaie en circulation dans une économie en faisant varier son taux directeur. Elle est responsable en ce sens de la politique monétaire du pays. De nombreux pays disposent de leur propre banque centrale au niveau national : la Federal Reserve Bank (Fed) aux États-Unis, la Banque d’Angleterre au Royaume-Uni.

Dans la zone euro, c’est la Banque centrale européenne (BCE). Cette banque est particulière puisqu’elle détermine, depuis le 1er janvier 1999, la politique monétaire pour tous les pays membres de la zone euro : celle-ci constitue une zone monétaire commune (ou union monétaire), parce que tous ses membres utilisent l’euro. Cela signifie qu’il n’y a qu’une seule politique monétaire pour l’ensemble de la zone euro. Les membres de la zone euro ont renoncé à leur propre politique monétaire quand ils ont rejoint l’union monétaire ; les banques centrales nationales (BCN) des pays membres de la zone ont alors transféré leurs compétences à la BCE. L’Eurosystème se compose ainsi de la BCE et des BCN des pays ayant adopté l’euro, chargées de mettre en œuvre la politique monétaire définie par le Conseil des gouverneurs de la BCE.

La Banque centrale européenne est une institution (statut reconnu au Traité de Lisbonne en 2007) indépendante du pouvoir politique. Elle a été créée par le Traité de Maastricht de 1992. Son siège se trouve à Francfort en Allemagne depuis le 1er juin 1998.

Synthèse

Les banques commerciales, lorsqu’elles sont en besoin de monnaie centrale, doivent emprunter sur le marché monétaire, moyennant le versement d’un taux d’intérêt à court terme aux banques auquel elles empruntent. Mais ce taux dépend du taux directeur auquel la banque centrale prête elle-même de la monnaie centrale.

- Si la banque centrale augmente son taux directeur, toute banque en excédent de monnaie centrale a intérêt à prêter elle-même à ce taux puisque les intérêts sont l’une des sources de son chiffre d’affaires, donc de ses profits.

- Si la banque centrale baisse son taux directeur, toute banque en besoin de monnaie centrale empruntera à la banque centrale et non aux autres banques si leur taux est plus élevé que le taux directeur.

Il y a ainsi une hiérarchie des taux d’intérêt : la variation du taux directeur de la banque centrale se traduit par une variation du taux d’intérêt à court terme du marché monétaire, suivie par une variation des taux d’intérêt nominaux pratiqués par les banques commerciales dans les crédits qu’elles accordent aux agents non financiers.

La banque centrale peut déterminer la quantité de monnaie en circulation grâce à trois instruments : l’offre de monnaie fiduciaire (pièces et billets), le taux de réserves obligatoires des banques commerciales, et le taux directeur. Celui-ci est l’instrument principal de régulation de la quantité de monnaie en circulation dans l’économie, parce qu’il agit sur l’offre et la demande de crédit par le canal du crédit et par le canal du taux d’intérêt.

5.5 Quels sont les effets des interventions de la banque centrale sur l’économie ?

Quels sont les effets des interventions de la banque centrale sur le niveau des prix ?

Objectif : Montrer comment la banque centrale agit sur le niveau général des prix.

La politique monétaire menée par la banque centrale a des effets sur l’inflation, c’est-à-dire la hausse durable et généralisée du niveau des prix à la consommation. Le statut de certaines banques centrales stipule même que la maîtrise de l’inflation doit être leur seul objectif ; c’est le cas, par exemple, de la Banque centrale européenne (BCE). À l’inverse, le statut de la Fed (banque centrale américaine = Federal Reserve System) stipule que sa mission est la maîtrise de l’inflation, mais aussi la stabilisation de l’activité économique et, donc, de l’emploi.

Pourquoi les banques centrales se préoccupent-elles de l’inflation ?

Indexer une variable consiste à faire varier cette variable en fonction d’un indice dans le temps. Par exemple, les salaires ou les pensions de retraite sont indexés sur l’inflation s’ils augmentent au moins autant que les prix.

Parce qu’une très forte inflation est coûteuse pour les agents économiques. Repensez à la fonction de la monnaie comme réserve de valeur. Si les prix doublent au cours d’une année, alors le pouvoir d’achat de votre billet de 20 euros, par exemple, est divisé par deux au cours de la période. Il en va de même pour les salariés ou les retraités dont les salaires ou les pensions ne sont pas forcément directement indexés sur l’inflation. Leur pouvoir d’achat diminuera de moitié, toutes choses égales par ailleurs, au cours de la période si les prix ont doublé. C’est pourquoi les individus n’apprécient guère en général l’existence d’une inflation très forte et instable.