Chapitre 4 Comment les agents économiques se financent-ils ?

4.1 Sensibilisation générale

Le financement non institutionnel de l’agriculture à Chambar au Pakistan

Les cultures kharif (ou cultures de mousson) sont des cultures semées et récoltées pendant la saison des pluies (mousson) dans l’Asie du Sud, qui s’étend du mois d’avril au mois d’octobre.

La ville marchande de Chambar, au sud-est du Pakistan, sert de centre financier à 2 400 fermiers des villages environnants. Au début de la saison de plantation du kharif en avril, quand ils sèment du coton et d’autres cultures, ils achètent des facteurs de production (des engrais, des outils, la force de travail). Étant donné que plusieurs mois se sont écoulés depuis la vente de leur dernière récolte, leur seul moyen d’effectuer ces achats est d’emprunter en s’engageant à rembourser lors de la prochaine récolte. D’autres fermiers empruntent afin de payer des médicaments ou des médecins. En revanche, peu d’entre eux ont un jour franchi les portes éclatantes de verre et d’acier de la JS Bank sur la rue Tando Allahyar. Ils se rendent plutôt chez l’un des quelque 60 prêteurs non institutionnels.

- usurier

- Une personne qui prête à usure, c’est-à-dire moyennant un taux d’intérêt élevé et parfois excessif. Un usurier n’est pas habilité légalement à accorder des prêts.

- solvabilité

- La capacité à rembourser ses dettes.

S’ils cherchent à obtenir un prêt pour la première fois, ils sont attentivement interrogés par l’usurier, qui demande des références venant des autres fermiers qu’il connaît. Dans la plupart des cas, ils reçoivent un petit prêt d’essai permettant d’évaluer leur solvabilité.

L’usurier vient alors généralement rendre visite au fermier afin d’évaluer la qualité de ses terres, de ses animaux et de son équipement.1

- hypothèque

- Une hypothèque est un droit accordé au prêteur sur un immeuble en garantie du paiement, sans que le propriétaire en soit dépossédé s’il rembourse son prêt.

- gage

- Dans le cas du gage, l’emprunteur remet un objet de valeur au prêteur comme garantie de remboursement.

Les prêteurs non institutionnels sont méfiants. En effet, si le fermier fait face à une mauvaise récolte, le prêteur perd de l’argent. De plus, contrairement à de nombreuses institutions financières, les prêteurs non institutionnels n’exigent généralement pas du fermier de garantie (hypothèque, gage) qui deviendrait la propriété du prêteur dans le cas où le fermier ne serait pas en mesure de rembourser le prêt – par exemple, une partie ou la totalité de sa propriété, ou encore des bijoux en or.

En partie grâce à la sélection rigoureuse effectuée par les usuriers prêteurs, les défauts de paiement (le non-remboursement) sont rares : moins d’un fermier sur trente ne parvient pas à rembourser. En comparaison, les défauts sur les prêts octroyés par les banques commerciales sont bien plus fréquents, à raison d’un sur trois. La capacité des usuriers à éviter les défauts de paiement repose sur leur évaluation précise de la confiance qu’ils peuvent accorder à leurs clients.

Questions sur la sensibilisation

- financement

- Mise en relation des agents à besoin de financement avec les agents à capacité de financement.

- besoin de financement

- Situation d’un agent économique dont l’épargne est inférieure à l’investissement.

- capacité de financement

- Situation d’un agent économique dont l’épargne est supérieure à l’investissement.

- taux d’intérêt

- Il correspond au coût de l’emprunt pour les agents à besoin de financement et à la rémunération de l’épargne des agents à capacité de financement.

- marché des fonds prêtables

- Lieu où s’échangent des fonds prêtables demandés par les agents souhaitant emprunter pour répondre à leur besoin de financement et mis à disposition par les agents à capacité de financement.

- revenu disponible des ménages

- Revenus primaires moins les prélèvements obligatoires (impôts directs et cotisations sociales) plus les revenus de transfert. Ce revenu reste à la disposition des ménages pour la consommation et l’épargne.

- consommation des ménages

- Achat de biens et de services acquis grâce au revenu disponible.

- épargne des ménages

- Différence entre le revenu disponible et la consommation, autrement dit la part du revenu qui n’est pas utilisée en dépenses de consommation finale.

- excédent brut d’exploitation

- L’excédent brut d’exploitation est égal à la valeur ajoutée brute, diminuée de la rémunération des salariés (y compris les cotisations sociales) et des impôts sur la production et augmentée des subventions sur la production. C’est une mesure du profit de l’entreprise.

- autofinancement

- L’autofinancement désigne la part des investissements que l’entreprise finance avec sa propre épargne.

- financement externe

- Mode de financement que l’entreprise trouve à l’extérieur soit en empruntant auprès des banques (financement externe indirect ou intermédié) soit en ayant recours au marché financier (financement externe direct) par émissions d’actions ou d’obligations.

- action

- Titre de propriété qui représente une partie du capital de l’entreprise et donne lieu au versement éventuel de dividendes.

- obligations

- L’obligation est un titre de créance : son émetteur reconnaît qu’il a une dette envers son acquéreur et doit verser à ce dernier des intérêts.

- solde budgétaire

- Pour un État, le solde budgétaire correspond à la différence entre les recettes et les dépenses de son budget.

- recettes fiscales et non fiscales de l’État

- Les recettes de l’État sont constituées des ressources qu’il perçoit essentiellement par les impôts (recettes fiscales), mais aussi par d’autres sources (recettes non fiscales).

- déficit budgétaire de l’État

- On parle de déficit budgétaire de l’État lorsque le solde budgétaire de l’État est négatif. Autrement dit lorsque, pour une année, le montant de ses recettes est inférieur au montant de ses dépenses.

- politique de dépenses publiques

- Politique effectuée par les administrations publiques qui consiste à accroître les dépenses publiques (et qui, la plupart du temps, accroît également le déficit budgétaire public), avec pour objectif de stimuler la demande globale et donc d’augmenter la production.

- relance de la demande

- Politique mise en œuvre par les administrations publiques qui consiste à accroître la demande globale des agents économiques par le biais d’une hausse des dépenses publiques et/ou une baisse des prélèvements obligatoires afin d’inciter les entreprises à produire plus et ainsi les inciter à embaucher de nouveaux salariés, ce qui a pour effet d’augmenter en retour les dépenses de consommation, et donc la demande globale.

- effet d’éviction

- Baisse des dépenses privées (investissement et consommation) du fait d’un financement moins aisé à la suite de l’augmentation au besoin de financement de l’État.

| Objectifs d’apprentissage (programme) | Plan du chapitre |

|---|---|

| Comprendre que le financement consiste à couvrir des besoins de financement par des capacités de financement. | Section 4.2 : Qu’est-ce que le financement des agents économiques ? |

| Comprendre que le taux d’intérêt – à la fois la rémunération du prêteur et le coût du crédit pour l’emprunteur – est le prix sur le marché des fonds prêtables. | Section 4.3 : Que représente le taux d’intérêt ? |

| Savoir que le revenu disponible des ménages se répartit entre consommation et épargne et qu’ils peuvent dégager des besoins ou des capacités de financement. | Section 4.4 : Comment les ménages se financent-ils ? |

| Savoir ce qu’est l’excédent brut d’exploitation et comprendre que les entreprises se financent par autofinancement et financement externe (emprunts bancaires et recours au marché financier, en particulier actions et obligations). | Section 4.5 : Comment les entreprises se financent-elles ? |

| Savoir que le solde budgétaire résulte de la différence entre les recettes (fiscales et non fiscales) et les dépenses de l’État ; comprendre que le déficit budgétaire est financé par l’emprunt et savoir qu’une politique de dépenses publiques peut avoir des effets contradictoires sur l’activité (relance de la demande / effet d’éviction). | Section 4.6 : Comment l’État se finance-t-il ? |

Tableau 4.1 Objectifs d’apprentissage et plan du chapitre.

4.2 Qu’est-ce que le financement des agents économiques ?

Pourquoi des agents économiques sont-ils en capacité de financement ?

Objectif : Comprendre que des agents économiques dégagent une capacité de financement si leurs ressources excèdent leurs dépenses.

Qu’est-ce qu’un agent économique en capacité de financement ? Traditionnellement, cela désigne un agent économique dont les ressources sont supérieures à ses dépenses.

- investissement

- Achat de capital fixe (machines, locaux) destiné à être utilisé pendant au moins un an dans le processus de production. Dans le cas d’un ménage (hors entreprise individuelle), il peut s’agir également d’achats immobiliers ou fonciers.

Pour un ménage, cela correspond à une situation où son épargne est supérieure à ses investissements.

L’épargne d’un ménage est la différence entre son revenu disponible et l’ensemble de ses dépenses de consommation. Si l’épargne qui en résulte est supérieure à ses investissements (l’achat de biens immobiliers ou de terrains pour un ménage), on parle de capacité de financement. Un ménage peut alterner des périodes où il est en capacité de financement avec des périodes où il se trouve en besoin de financement.

Intéressons-nous maintenant à la globalité des ménages (on parle alors du secteur institutionnel des ménages, au niveau macroéconomique) en France sur longue période.

Insee, comptes nationaux annuels (base 2014). Note : y compris entreprises individuelles.

Certaines entreprises peuvent également dégager des capacités de financement. Une fois qu’elle a payé les consommations intermédiaires nécessaires à sa production (matières premières, par exemple), rémunéré ses salariés, payé ses cotisations sociales et ses impôts aux administrations publiques (État, collectivités locales, Sécurité sociale) et les intérêts qu’elle doit aux prêteurs, versé des dividendes aux actionnaires, l’entreprise dégage une épargne brute. Si celle-ci est supérieure aux investissements (l’acquisition de capital fixe utilisé plus d’un an dans le processus de production, par exemple un four pour un boulanger), l’entreprise dégage une capacité de financement. Nous reviendrons plus précisément sur les notions de capacité et de besoin de financement des entreprises dans la Section 4.5.

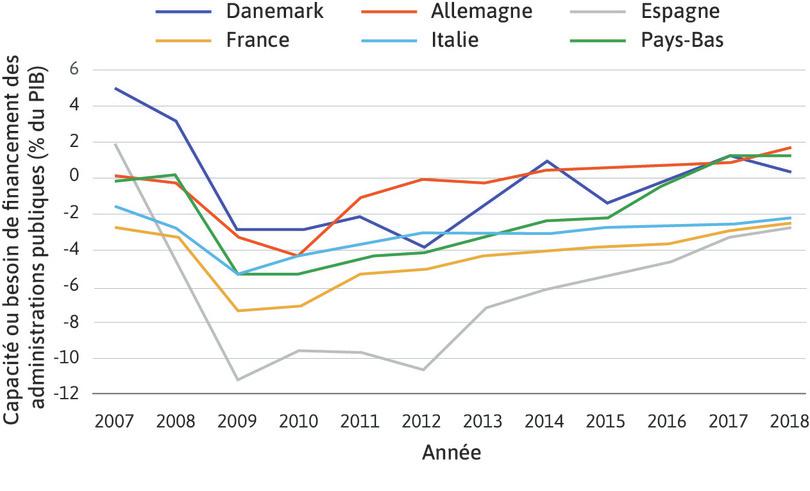

Pour un État, une capacité de financement, autrement appelée excédent budgétaire, apparaît lorsque ses recettes sont supérieures à ses dépenses. Les recettes d’un État proviennent essentiellement des prélèvements obligatoires payés par les ménages – notamment impôts sur le revenu, taxe sur la valeur ajoutée (TVA) – et les entreprises (impôts sur les sociétés, par exemple). Les dépenses sont essentiellement composées des dépenses de fonctionnement (par exemple, la rémunération des fonctionnaires) ou d’investissement (construction d’hôpitaux, d’infrastructures publiques…). Tous ces concepts seront détaillés dans la Section 4.6. Certains États de l’Union européenne possèdent une capacité de financement, comme le Danemark et les Pays-Bas : leur capacité de financement s’élève respectivement en 2018 à 0,51 % et 1,47 % de leur produit intérieur brut (PIB).

Un agent économique qui dégage une capacité de financement non seulement autofinance son investissement (on parle aussi de financement interne, car l’agent finance son investissement grâce à sa propre épargne), mais peut aussi disposer de sa capacité de financement (le solde épargne − investissement) comme bon lui semble : il peut acheter des actions, effectuer un placement à la banque, ou la conserver sous une forme ou une autre sans que cela donne lieu à une rémunération (dans ce cas il s’agit de ce que l’on nomme thésaurisation), par exemple : garder un certain montant de monnaie fiduciaire ou plus fréquemment de monnaie scripturale.

Pourquoi des agents économiques sont-ils en besoin de financement ?

Objectif : Comprendre que des agents économiques sont en besoin de financement si leurs dépenses excèdent leurs ressources.

Les agents économiques peuvent aussi se trouver en situation de besoin de financement. Il s’agit cette fois-ci d’une situation où l’épargne d’un ménage ou d’une entreprise est insuffisante pour lui permettre de financer l’ensemble de ses investissements. Un État, quant à lui, est en besoin de financement (ou subit un déficit budgétaire) si ses recettes sont inférieures à ses dépenses.

- sociétés non financières

- Des entreprises (hors entreprises individuelles) dont la fonction principale est de produire des biens et services marchands non financiers. Par exemple, EDF est une société non financière ; le Crédit agricole n’est pas une SNF.

Les deux acteurs institutionnels les plus souvent en besoin de financement sont les sociétés non financières (SNF) et les États.

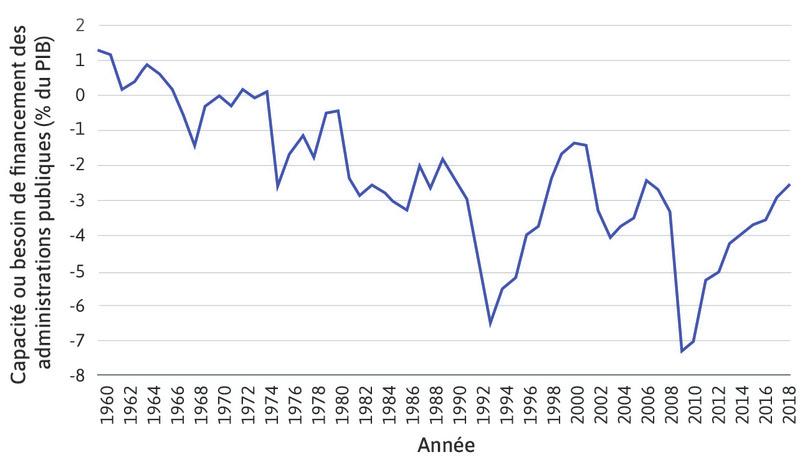

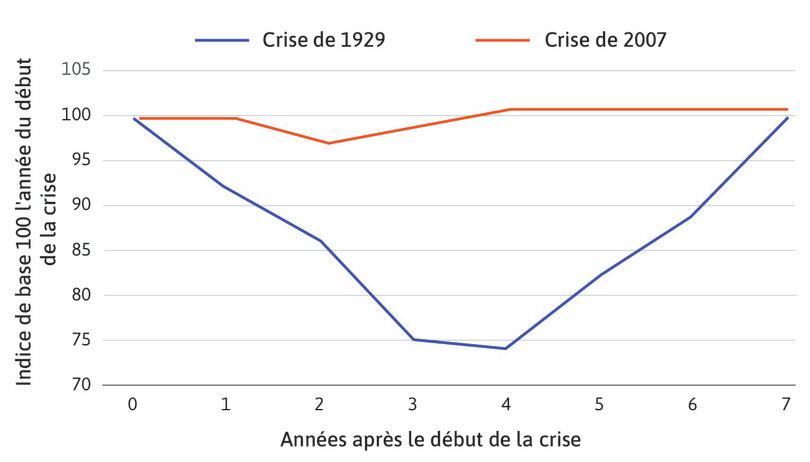

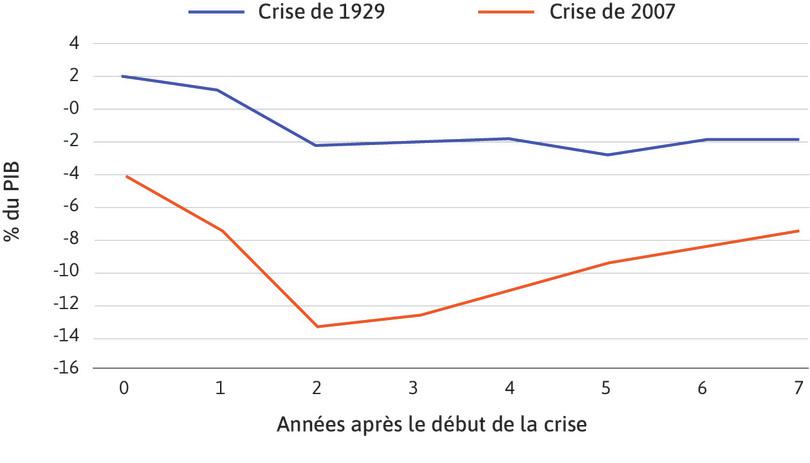

Le Graphique 4.2 en donne une illustration dans le cas des administrations publiques (qui regroupent l’État, les administrations publiques locales, c’est-à-dire mairies, départements et régions, et les administrations de Sécurité sociale) en France de 1960 à 2018.

Graphique 4.2 Capacité ou besoin de financement des administrations publiques en % du PIB en France (1960–2018).

Insee, comptes nationaux annuels (base 2014).

Exercice 4.1 Capacité ou besoin de financement des administrations publiques

- Donnez la signification de la donnée pour l’année 2018.

- Sur quelles périodes les administrations publiques sont-elles en capacité de financement ? En besoin de financement ?

Comme nous l’avons vu dans la sous-section précédente, toutes les administrations publiques ne sont cependant pas en besoin de financement.

Graphique 4.3 Capacité ou besoin de financement des administrations publiques en % du PIB dans quelques pays de l’Union européenne (2007–2018)

Exercice 4.2 Capacité ou besoin de financement des administrations publiques dans quelques pays de l’Union européenne

- À la suite de la crise de 2007-2008, qu’observe-t-on dans l’ensemble des pays présentés ?

- Distinguez deux groupes de pays en 2018.

Vous avez pu constater sur le Graphique 4.2 et le Graphique 4.3 que les besoins de financement des États dépendent le plus souvent de la conjoncture économique. Par exemple, les besoins de financement de l’État français ont été plus importants à la suite des crises économiques : le choc pétrolier en 1973, la récession (ralentissement de la croissance du PIB ou parfois la diminution du PIB) de 1993 et la crise financière en 2008. Pourquoi est-ce le cas ? Vous trouverez la réponse à cette question à la Section 4.6.

Question 4.1 Choisissez les bonnes réponses

En 2018, le Danemark et l’Allemagne sont :

- Les données pour l’Allemagne et le Danemark sont de signe positif : il s’agit donc d’une capacité de financement.

- La capacité de financement de l’Allemagne représente environ 1,8 % du PIB et celle du Danemark, environ 1 % du PIB en 2018

- Ce serait le cas si les données étaient nulles.

- Une capacité de financement, pour un État, est aussi appelée excédent budgétaire.

Question 4.2 Choisissez la bonne réponse

Une capacité de financement se traduit pour un ménage par :

- Le ménage est alors en besoin de financement.

- La capacité de financement s’évalue en comparant l’épargne et l’investissement et non en comparant l’épargne et les dépenses de consommation.

- Le ménage n’est alors ni en besoin ni en capacité de financement.

- Une capacité de financement consiste en une épargne supérieure aux investissements.

Question 4.3 Choisissez les bonnes réponses

L’autofinancement est possible :

- Le financement interne ou autofinancement s’effectue grâce aux fonds propres des agents économiques, c’est-à-dire à partir de ce qu’ils ont eux-mêmes épargné.

- Un agent qui emprunte est en besoin de financement.

- L’agent économique est en mesure d’autofinancer son investissement.

- La capacité à autofinancer l’investissement s’évalue en comparant l’épargne à l’investissement.

Pour aller plus loin … et se prémunir de tout jugement de valeur

À ce stade du raisonnement, vous pourriez juger que les agents à capacité de financement sont plus vertueux puisque leurs dépenses n’excèdent pas leurs ressources, contrairement aux agents à besoin de financement. Il s’agirait pourtant d’un jugement trop hâtif parce qu’il faut tenir compte du décalage temporel qui existe entre le moment où un agent économique engage des dépenses et le moment où il perçoit des ressources.

Prenons deux exemples concernant les agents à besoin de financement :

- Un nouveau lotissement se construit dans une commune. La mairie de ladite commune est dans l’obligation de construire une école afin d’accueillir les enfants des nouveaux habitants avant que ceux-ci ne paient leurs impôts.

- De même, une entreprise doit engager des dépenses d’investissement (matériel, locaux), avant de commencer à produire puis à vendre.

Finalement, les besoins de financement de la mairie et de l’entreprise ne sont pas dus à leur caractère trop dépensier, mais simplement au fait que, dans de nombreux cas, il faut souvent engager des dépenses avant de percevoir les ressources tirées de son activité économique.

Inversons le raisonnement pour les agents à capacité de financement. Si vous souhaitez dans l’avenir investir (acquérir un logement), il vous sera sans doute nécessaire, sauf à être « riche comme Crésus », d’emprunter pour réaliser cette acquisition. Or, aucune banque ne vous prêtera la somme nécessaire si vous n’êtes pas en mesure de fournir un apport personnel (une certaine somme). Vous êtes dans l’obligation de constituer une épargne avant d’investir : les ressources précèdent ici les dépenses et vous vous trouvez en capacité de financement. Mais dès que l’acquisition du logement aura été effectuée, vous serez en situation de besoin de financement.

Comment les besoins de financement de certains agents économiques couvrent-ils les capacités de financement d’autres agents économiques ?

Objectif : Comprendre que le système financier, qui est l’ensemble des règles et des institutions (marchés de capitaux et banques), permet de mobiliser des capitaux pour les mettre à disposition d’agents économiques qui ont un besoin de financement.

Les agents à capacité de financement sont principalement les ménages et les sociétés financières, dont les banques. Les agents à besoin de financement sont principalement les sociétés non financières, les entreprises individuelles et les États. Le financement de l’économie consiste donc à mettre en relation les agents économiques à besoin de financement et les agents économiques en capacité de financement.

En l’absence de système financier, les agents économiques à besoin de financement (dont l’épargne ne permettrait pas de financer l’investissement) devraient renoncer à leurs projets d’investissement même s’ils étaient rentables alors que des capacités de financement resteraient inutilisées. Le bon fonctionnement de l’économie requiert donc l’existence d’un système financier efficace, qui favorise la rencontre de ces deux catégories d’acteurs économiques, de façon à permettre la meilleure allocation des ressources possible : les capacités de financement des uns permettent de financer les besoins des autres, ce qui stimule l’investissement et la croissance économique.

Cette mise en relation des agents à capacité et à besoin de financement correspond au financement externe. Celui-ci peut s’effectuer de deux manières :

-

Le financement externe indirect : le financement est indirect lorsque des intermédiaires financiers (des banques le plus souvent, on parle alors d’intermédiation bancaire) collectent l’épargne des agents à capacité de financement et octroient des crédits à ceux qui ont des besoins de financement. Ce financement est le seul auquel les ménages et les petites entreprises en besoin de financement peuvent avoir recours.

-

Le financement externe direct : pour se financer, certaines entreprises (les plus grandes) ou l’État peuvent faire directement appel aux agents à capacité de financement en émettant des titres sur les marchés financiers.

- créance

- Une créance est un droit financier détenu sur un autre agent économique. Par exemple, si vous prêtez une certaine somme à un ami, vous détenez une créance sur celui-ci car vous êtes en droit de lui demander le remboursement de cette somme.

Les marchés financiers existaient déjà avant la Révolution industrielle. Ils sont nés en Europe de la volonté des marchands et des financiers de pouvoir échanger les titres de créance qu’ils détenaient ainsi que les titres de propriété correspondant à des parts d’entreprises, notamment des grandes compagnies de commerce ou des compagnies minières. Le premier pays à mettre sur pied un marché financier moderne est les Pays-Bas (appelés à l’époque les Provinces-Unies) au 17e siècle. Aujourd’hui, les marchés financiers sont beaucoup plus sophistiqués et encadrés.

À savoir : les obligations et les actions sont des titres anonymes, ce qui signifie que leur détenteur peut les revendre en bourse à un autre agent en capacité de financement. L’agent en besoin de financement n’est pas directement affecté par ces échanges.

Les deux modalités les plus fréquentes en ce qui concerne le financement direct sont l’émission d’obligations et l’émission d’actions.

Obligations

Les obligations sont des titres de créance émis sur le marché financier. Émettre et vendre une obligation revient à emprunter, car l’émetteur reçoit une somme aujourd’hui, s’engage à payer annuellement un taux d’intérêt et à rembourser le montant de l’obligation à une échéance future : il est donc endetté vis-à-vis de l’agent économique qui a acheté cette obligation. Inversement, un acheteur d’obligations est un prêteur qui détient une créance sur l’agent économique auquel il a acheté une obligation.

Le meilleur exemple est une obligation d’État (on parle de bon du Trésor ou d’obligation du Trésor en ce cas) délivrée par un pays dont la probabilité de défaut est négligeable, à l’instar des États-Unis, de l’Allemagne ou de la France. Par exemple, lorsque l’État français vend des bons du Trésor à cinq ans à un ménage, il s’engage à lui payer annuellement, pendant cinq ans, un intérêt (dont le montant est fonction du capital emprunté et du taux d’intérêt, par exemple 1 % de la somme prêtée), puis à lui rembourser l’intégralité de la somme prêtée à l’échéance de l’obligation (cinq ans, dans notre exemple).

Il existe aussi des obligations émises par de grandes entreprises (dont des banques), de grandes villes et des régions.

Actions

Les actions sont des titres de propriété du capital social d’une société anonyme. Lorsqu’une entreprise vend des actions à des ménages, des banques ou d’autres entreprises, elle obtient en échange une somme qui comble ses besoins de financement. Mais elle cède par la même occasion une partie de ses actifs qui deviennent propriété des actionnaires.

Leur possession par les agents à capacité de financement donne à ces derniers un double droit : celui d’obtenir des dividendes, c’est-à-dire une partie des profits de l’entreprise, mais également un droit de vote au cours de l’assemblée générale de la société puisqu’ils ont acquis un droit de propriété sur l’entreprise. C’est un point fondamental qui distingue une action d’une obligation : lorsque vous achetez des bons du Trésor, vous ne possédez pas un droit de propriété sur l’État ! Vous lui prêtez de l’argent en acceptant d’acheter ce titre de créance qui vous sera remboursé à terme.

Les actions diffèrent des obligations par deux autres aspects importants. Le détenteur d’une obligation est assuré de percevoir un intérêt annuel et d’être remboursé à l’échéance de l’obligation ; l’actionnaire, quant à lui, ne sera pas remboursé du montant qu’il a apporté à l’entreprise (mais pourra, s’il le souhaite, revendre l’action sur le marché financier) et n’a aucune garantie quant au versement de dividendes éventuels, car ceux-ci varient en fonction des résultats (les profits) et des choix de l’entreprise. Par exemple, Amazon ou Facebook ont pour tradition de distribuer très peu de dividendes à leurs actionnaires même si leurs bénéfices sont élevés, car elles préfèrent réinvestir leurs bénéfices pour développer leurs activités dans le futur.

Question 4.4 Complétez le texte

Une action une part de société alors que l’obligation un titre de propriété. L’obligation est un titre de créance : son émetteur reconnaît qu’il a une dette envers son acquéreur et doit verser à ce dernier des .

Les actions et les obligations présentent des avantages. Les donnent à leurs propriétaires un droit de vote, donc un droit de contrôle sur l’entreprise émettrice. L’entreprise se finance . En cas de résultats (profits) insuffisants, l’entreprise dans l’obligation de verser des dividendes. Les assurent un revenu à leurs détenteurs sous la forme d’intérêts reçus et sont intégralement remboursées à l’échéance. L’entreprise émettrice une partie du contrôle de l’organisation.

Mais ces deux types de titres présentent également des inconvénients. Les actionnaires ont un risque de perte en capital (s’ils revendent les actions qu’ils détiennent à un cours au cours d’achat, on parle alors de moins-values) ; ils n’ont également aucune assurance que des soient versés (car cela dépend du résultat de l’entreprise). Quant aux obligations, l’agent qui les émet est endetté vis-à-vis de ses prêteurs et doit leur verser des réguliers quel que soit le résultat de l’entreprise.

Pour vous entrainer, le site « Apprendre avec l’Insee » vous propose un exercice de synthèse sur les différents modes de financement des entreprises, qui vous permettra de différencier ces notions et de vérifier vos acquis.

Synthèse

Certains agents économiques sont dits « à besoin de financement » lorsqu’ils ne peuvent financer l’intégralité de leurs dépenses : leur épargne est inférieure à leurs investissements. Il s’agit le plus souvent des sociétés non financières et de certains États. D’autres agents dégageant des capacités de financement sont en mesure d’autofinancer leurs investissements (on parle aussi de financement interne) ; il s’agit le plus souvent des ménages et des sociétés financières.

Le système financier a pour rôle de mettre en relation les agents à capacité avec les agents à besoin de financement. Ce financement externe peut être direct ou indirect (intermédié). Dans le premier cas, les agents échangent des titres (actions, obligations) contre l’épargne dont ils ont besoin. Dans le second cas, ils empruntent ces fonds auprès d’institutions financières. Le choix dans la façon de se financer dépend notamment du taux d’intérêt (Section 4.3).

4.3 Que représente le taux d’intérêt ?

Pourquoi peut-on dire que le taux d’intérêt détermine à la fois la rémunération du prêteur et le coût du crédit de l’emprunteur ?

Objectif : Comprendre ce que représente le taux d’intérêt pour le prêteur et pour l’emprunteur.

Comment différencier l’emprunteur du prêteur ?

Contrairement au don, le crédit est une opération temporaire, qui se déroule à deux moments : le prêt aujourd’hui et son remboursement dans le futur.

L’emprunteur est un agent économique (un ménage, une entreprise, une commune, par exemple) qui souhaite disposer d’une somme aujourd’hui (le principal) et qui renonce à une partie de ses revenus futurs pour la rembourser. Dans la fable de La Fontaine, la cigale veut emprunter.

Le prêteur est un agent économique (un ménage, une banque, par exemple) qui est prêt à renoncer à une somme aujourd’hui (le principal) pour en disposer dans le futur lorsqu’elle sera remboursée. Dans la fable de La Fontaine, c’est la fourmi qui pourrait prêter.

Le prêteur rend un service à l’emprunteur, il reçoit donc un prix pour ce service : l’intérêt.

Dans le futur, l’emprunteur remboursera donc une somme supérieure à celle qu’il a obtenue : le principal + l’intérêt.

Pour comprendre comment cela fonctionne, prenons l’exemple de Julia.

Julia sait qu’elle recevra, dans un an, une prime de 1 000 euros. Or, elle souhaite s’acheter un beau fauteuil en cuir sans attendre. Elle est prête à renoncer à consommer sa prime de 1 000 euros l’an prochain pour s’acheter immédiatement un fauteuil qui coûte 910 euros. Sa banque accepte de lui prêter cette somme.

Julia emprunte donc 910 euros, c’est le principal. Dans un an, elle paiera 1 000 euros à la banque : 910 euros de remboursement (le principal) auxquels s’ajoutent 90 euros (1 000 – 910, les intérêts, prix payé à la banque pour son service).

Le taux d’intérêt représente le pourcentage annuel des intérêts. Ici, c’est plus facile à calculer, car le remboursement a lieu au bout d’une seule année.

Attention, lorsqu’un prêt est accordé sur plus d’une année, le taux d’intérêt permettra de calculer l’intérêt qu’il faudra payer chaque année.

L’avantage de ce calcul du taux d’intérêt est :

- Pour l’emprunteur, de mesurer ce que lui coûtera son emprunt quelle que soit la somme qu’il emprunte et quelle que soit la durée de cet emprunt.

- Pour le prêteur, de mesurer ce qu’il gagnera en prêtant quelle que soit la somme qu’il prête et quelle que soit la durée de ce prêt.

Cela permet de comparer le prix de tous les crédits.

Julia est donc prête à renoncer à 90 euros pour acheter son fauteuil tout de suite, sa banque est prête à renoncer provisoirement à 910 euros à condition d’être rémunérée 90 euros pour le service qu’elle produit.

On peut se représenter le taux d’intérêt comme étant le prix à payer pour transférer du pouvoir d’achat du futur vers le présent. C’est comme cela que la plupart des ménages achètent leur résidence principale ; ils n’attendent pas d’épargner la totalité de la somme avant d’acheter un logement, mais renoncent à une partie de leurs revenus futurs pour disposer tout de suite de cette somme.

Question 4.5 Complétez le texte

À Chambar (Pakistan), les agriculteurs empruntent à un taux d’intérêt de 78 % par an en moyenne. C’est bien davantage que les taux d’intérêt proposés par les banques en France, qui, en moyenne, sont de l’ordre de 1,5 % pour les crédits aux entreprises.

Si un fermier emprunte aujourd’hui 100 roupies pour pouvoir cultiver ses terres, combien devra-t-il rembourser dans un an avec un taux d’intérêt de 78 % ?

Remboursement = roupies.

En effet, il faut additionner le remboursement du capital emprunté et l’intérêt.

Sachant que plus de la moitié des demandes de prêt sont refusées, le fermier se considérera comme chanceux.

Imaginons maintenant que Julia doive payer le même taux d’intérêt que les agriculteurs de Chambar. Pourrait-elle alors acheter son fauteuil à 910 euros ?

Dans ce cas, le crédit lui coûterait : 910 euros (le principal) + 910 × (l’intérêt) = 910 + = euros… Or sa prime n’est que de 1 000 euros !

On peut calculer ce résultat autrement : 910 × (1 pour le principal et (78 ÷ 100) ou 0,78 pour l’intérêt).

Plus difficile encore : avec ce taux d’intérêt, quel est le prix maximal (Pmax) du fauteuil que Julia pourrait acheter sans attendre sachant que sa prime sera de 1 000 euros ?

Pmax × 1,78 = 1 000 euros (sa prime future) donc Pmax = = €

Le taux d’intérêt est passé de 9,89 % à 78 %, ce qui signifie que le prix à payer pour transférer du pouvoir d’achat du futur vers le présent a augmenté. Par conséquent, la capacité à consommer dans le présent a diminué, tout comme votre capacité à acheter du chocolat diminuerait si son prix augmentait.

Julia préférera donc attendre un an pour acheter le fauteuil de ses rêves.

Taux d’intérêt créditeur et débiteur

Pour un emprunteur, le taux d’intérêt est un coût : il représente le coût de l’emprunt effectué. On l’appelle le taux d’intérêt débiteur. Il revient à l’emprunteur de le régler sous la forme d’intérêts débiteurs à verser en plus du remboursement du capital emprunté. C’est le cas pour un ménage comme Julia qui emprunte auprès de sa banque. Mais c’est aussi le cas d’une entreprise qui emprunte auprès d’une banque pour acheter de nouvelles machines.

| Type de crédit immobilier | Taux d’intérêt (%) |

|---|---|

| Crédits de moins de 10 ans | 1,12 |

| Crédits de 10 à 14 ans | 1,15 |

| Crédits de 15 à 19 ans | 1,30 |

| Crédits de 20 à 24 ans | 1,44 |

| Crédits de 25 ans et + | 1,56 |

Tableau 4.2 Le coût moyen des crédits immobiliers au 1er avril 2019.

Webstat, Banque de France.

On remarque qu’emprunter à plus long terme augmente le coût du crédit pour l’emprunteur. La différence de 0,44 point observée entre les deux extrêmes est due aux risques de défaut (non-remboursement aux échéances prévues). En effet, le risque de crédit est plus élevé lorsque celui-ci est accordé à plus long terme.

Pour un prêteur, le taux d’intérêt est une rémunération : c’est un taux d’intérêt créditeur. En renonçant à l’usage d’une partie de sa richesse, celui-ci obtient en effet le versement d’intérêts créditeurs. Dans ce second cas, le taux d’intérêt correspond à la rémunération du prêteur, par exemple de votre épargne. Dans l’exemple de Julia, la hausse du taux d’intérêt de 9,89 % à 78 % représente un coût pour elle, mais un bénéfice supplémentaire pour la banque qui lui prête cette somme d’argent.

| Type de placements | Taux d’intérêt (%) |

|---|---|

| Livret A | 0,75 |

| Dépôts à terme de plus de 2 ans | 1,33 |

| Obligation de la société Orange à 30 ans | 5,35 |

Tableau 4.3 La rémunération de certains placements au 1er avril 2019.

Webstat, Banque de France et Bourse de Paris, Euronext. Notes : un placement est une façon, pour un ménage, de prêter son épargne ; le livret A est disponible à tout moment, les dépôts à terme sont bloqués jusqu’à leur fin, les obligations ne seront remboursées qu’à l’échéance.

On remarque que prêter à plus long terme augmente la rémunération reçue par le prêteur. La rémunération dépend d’une part du risque de crédit (les obligations ne bénéficiant pas de garantie de l’État sont plus risquées et mieux rémunérées) et d’autre part de la disponibilité des fonds placés (à tout moment pour le livret A peu rémunéré, dans plus de deux ans pour les dépôts à terme mieux rémunérés…).

Question 4.6 Choisissez les bonnes réponses

Identifiez les affirmations exactes :

- Le crédit entraîne une rémunération pour la banque, ce n’est pas un coût.

- Julia devra payer à la banque 90 euros en plus du remboursement du crédit.

- Julia devra payer à sa banque 9,89 % du principal, car elle est débitrice (elle a une dette).

- Julia obtiendrait un taux d’intérêt créditeur si elle plaçait une somme auprès de sa banque.

Pourquoi peut-on dire que le taux d’intérêt est le prix sur le marché des fonds prêtables ?

Objectif : Savoir ce qu’est le marché des fonds prêtables et comprendre que le taux d’intérêt est le prix de ce marché.

Taux d’intérêt et prix d’équilibre sur les marchés des fonds prêtables

Le marché des fonds prêtables est le marché sur lequel des agents en besoin de financement souhaitant emprunter et des agents en capacité de financement souhaitant prêter se rencontrent.

Ce marché est un modèle ; il simplifie donc la réalité. Par exemple, il considère que tous les prêts sont équivalents entre eux (prêter pour un an à l’État ou prêter pour dix ans à une start-up reviendrait au même), c’est l’hypothèse d’homogénéité. Cependant, ce modèle permet de comprendre le processus qui mène à l’équilibre sur ce marché dont le prix s’exprime en pourcentage annuel et pas en euros.

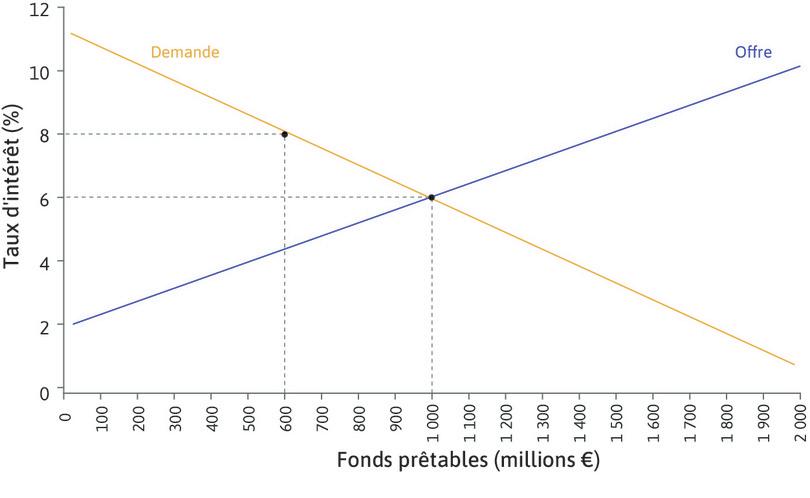

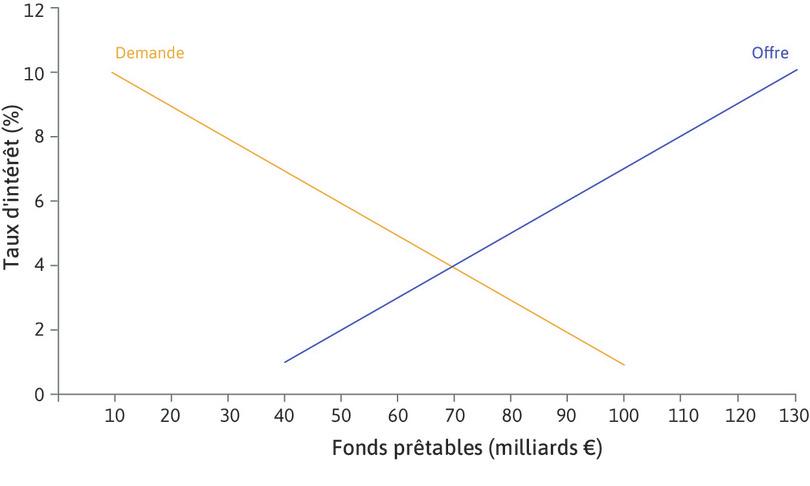

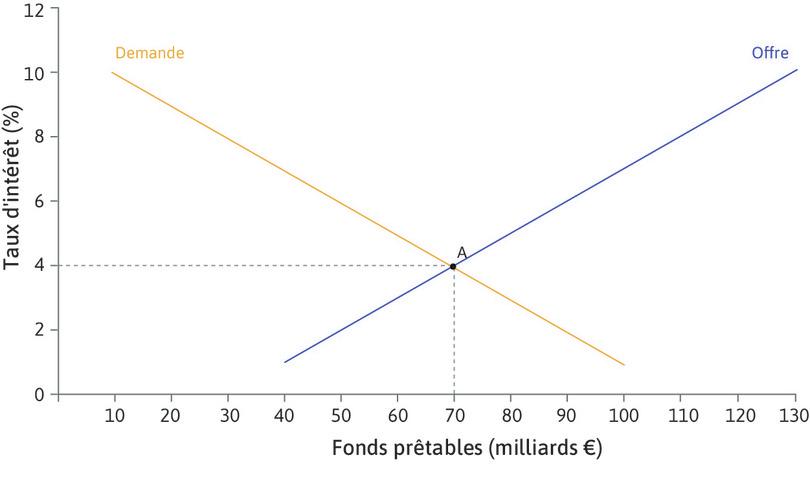

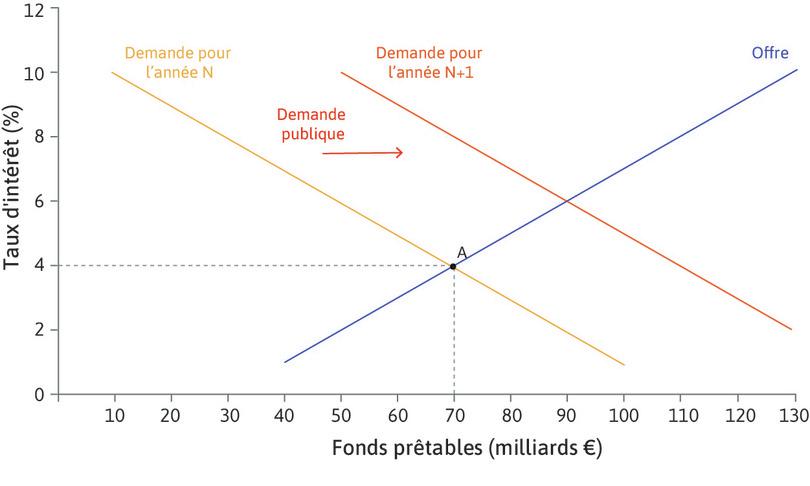

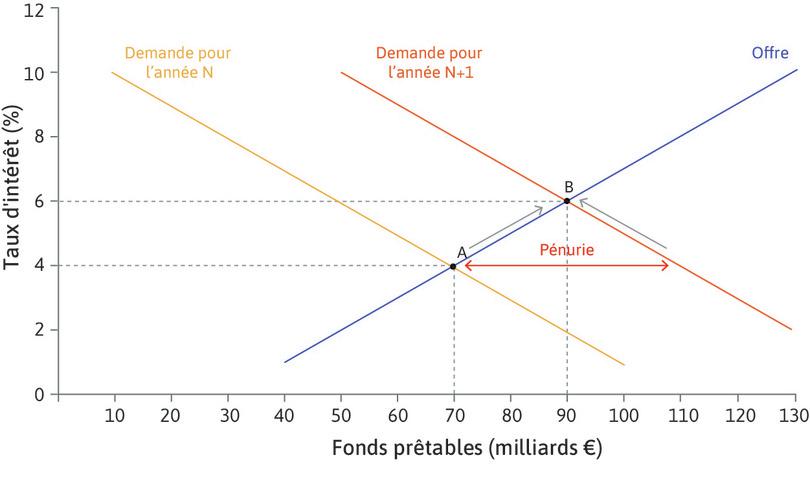

Le Graphique 4.4 illustre chaque élément de ce marché :

- fonds d’investissement

- Les fonds d’investissement sont des sociétés qui placent collectivement l’épargne de leurs clients.

- La demande de fonds prêtables : elle émane des agents économiques qui souhaitent emprunter du fait de leur besoin de financement. Par exemple, les États qui émettent des bons du Trésor ou les entreprises à la recherche de financement pour investir et qui veulent emprunter soit sur le marché obligataire (marché où sont émises, vendues et achetées les obligations) soit auprès de banques. La demande de fonds prêtables est une fonction décroissante du taux d’intérêt. Si le taux d’intérêt augmente (passant de 6 % à 8 % sur le Graphique 4.4), le coût d’emprunt pour une entreprise ou un ménage est plus élevé : ils empruntent moins, la quantité demandée baisse (de 1 000 millions d’euros à 600 millions).

- L’offre de fonds prêtables : elle émane principalement des agents en capacité de financement. Elle provient, par exemple, des ménages dont l’épargne est gérée essentiellement par les banques ou les fonds d’investissement. L’offre de fonds prêtables est une fonction croissante du taux d’intérêt. Plus le taux est élevé, plus les revenus que les ménages obtiennent de leur épargne sont importants et les incitent à épargner. La quantité offerte augmente donc lorsque les taux d’intérêt augmentent.

Quelles sont les quantités finalement échangées sur le marché des fonds prêtables ?

Sur le marché d’un bien ou d’un service, le prix d’équilibre est celui qui égalise la demande et l’offre, et détermine les quantités échangées à ce prix. De même sur le marché des fonds prêtables, le prix, qui est le taux d’intérêt, joue ce rôle. Ainsi, sur le Graphique 4.4, lorsque le taux d’intérêt est fixé à 6 %, il y a autant d’offre que de demande de fonds prêtables : 1 000 millions d’euros.

Le taux d’intérêt, même s’il ne s’exprime pas en euro, est donc bien un prix qui égalise l’offre et la demande sur un marché, celui des fonds prêtables. À ce taux d’intérêt, tous les emprunteurs disposés à payer ce prix parviennent à trouver des prêteurs pour financer leur projet.

Taux d’intérêt nominal et taux d’intérêt réel

Vous avez compris que le taux d’intérêt était le prix payé pour transférer du pouvoir d’achat du futur vers le présent.

Dans le cas de Julia, on a supposé (sans le préciser) que le prix du fauteuil était le même aujourd’hui et un an plus tard. Cette hypothèse est réaliste pour Julia, mais ne le serait pas pour un ménage qui emprunterait à 15 ans pour acheter une maison ou une entreprise qui émettrait des obligations à 15 ans (c’est une forme d’emprunt) pour investir.

- inflation

- Hausse du niveau général des prix à la consommation mesurée habituellement sur un an. Elle réduit le pouvoir d’achat.

En effet, la somme empruntée aujourd’hui ne permettra pas forcément d’acheter autant de biens et de services dans 15 ans, car les prix pourront avoir beaucoup augmenté : dans ce cas, il s’agirait d’inflation.

Prenons un exemple dans un pays à forte inflation, l’Argentine, pour bien comprendre ce phénomène.

Facundo, un jeune boulanger argentin, emprunte 100 000 pesos sur un an pour s’équiper. Sa banque lui accorde un prêt avec un taux d’intérêt de 55 %.

- taux d’intérêt nominal

- Il correspond au taux d’intérêt inscrit sur les contrats de prêt et il ne tient pas compte de l’inflation.

Le taux d’intérêt affiché par la banque est un taux d’intérêt nominal, il s’appelle ainsi car c’est ce qui est inscrit sur l’offre de prêt.

Que devra-t-il payer à sa banque dans un an ?

- taux d’intérêt réel

- Il correspond au taux d’intérêt nominal duquel on retire le taux d’inflation afin de connaître le coût réel du crédit ou la rémunération réelle du prêt.

Hypothèse 1 : l’inflation est de 50 % par an (c’est ce que la banque prévoyait). Cela signifie que son équipement lui coûterait 150 000 pesos un an après. En payant 155 000 pesos à sa banque, il ne paie que 5 000 pesos de plus et 3,3 % de plus ((5 000 ÷ 150 000) × 100) que s’il avait attendu un an pour s’équiper. Ces 3,3 % représentent le taux d’intérêt réel (le prix qu’il paie réellement) qui est très inférieur à 55 %.

Hypothèse 2 : l’inflation est de 60 % par an (plus que prévu par la banque). Cela signifie que son équipement lui coûterait 160 000 pesos un an après or il ne paie que 155 000 pesos à la banque ! Comme l’inflation est supérieure au taux d’intérêt nominal, le boulanger dépense, grâce à l’emprunt, 5 000 pesos de moins que s’il avait attendu un an. Le taux d’intérêt réel est donc négatif : -3,2 % (-(5 000 ÷ 160 000) × 100).

Question 4.7 Choisissez la bonne réponse

À qui cette inflation est-elle favorable, à l’emprunteur ou au prêteur ?

- L’inflation n’est favorable qu’à l’emprunteur. Le prêteur sera remboursé d’une somme qui a perdu en pouvoir d’achat du fait de l’inflation.

- L’emprunteur va rembourser une somme (le principal) qui, dans 15 ans, permettra d’acheter moins de biens et de services que ce qu’il a pu acheter au moment du prêt.

- Le prêteur va recevoir, au bout de 15 ans, une somme qui lui permettra d’acheter moins de biens et de services que ce qu’il aurait pu acheter au lieu de prêter cet argent.

- L’inflation est favorable à l’emprunteur qui se procure, au moment du prêt, une quantité de biens et services supérieure à celle qu’il pourrait se procurer dans 15 ans.

Question 4.8 Choisissez les bonnes réponses

Mais l’intérêt compense-t-il cette perte pour le prêteur/ce gain pour l’emprunteur de pouvoir d’achat ?

- L’intérêt compense la perte pour le prêteur/le gain pour l’emprunteur si l’on constate a posteriori que le taux d’intérêt est supérieur à l’inflation.

- C’est possible, mais incertain, car on ne connaît pas à l’avance l’inflation du futur le jour où l’on prête (emprunte).

- Le taux d’intérêt est le prix d’un service, donc le prix reçu par le prêteur (payé par l’emprunteur) est forcément réduit de l’inflation.

- En effet, on ne sait pas à l’avance si le taux d’intérêt compense l’inflation, mais on peut calculer le taux d’intérêt réel a posteriori pour vérifier.

Lorsque l’inflation et les taux d’intérêt sont faibles, le calcul du taux d’intérêt réel peut être simplifié par la formule approximative suivante :

Cette formule est simplificatrice, mais elle fonctionne bien. Pour l’hypothèse 1 de l’exemple argentin il aurait fallu appliquer la formule précise : 1,55 ÷ 1,50 = 1,033 soit + 3,3 %.

Le taux d’intérêt réel mesure donc le coût réel du transfert de pouvoir d’achat du futur vers le présent.

Question 4.9 Choisissez les bonnes réponses

Début 2019, le taux d’intérêt nominal au sein de la zone euro est de 1,27 % d’après l’Insee, tandis que le taux d’inflation s’élève à 1,5 % environ. Que peut-on en déduire ?

Identifiez les bonnes réponses :

- Le taux d’intérêt réel est négatif, car le taux d’inflation est supérieur au taux d’intérêt nominal.

- 1,27 − 1,5 = −0,23 % (calcul approximatif qui fonctionne, car les taux sont faibles).

- Les emprunteurs sont favorisés à tel point que leur crédit leur offre un meilleur pouvoir d’achat que celui qu’ils auraient eu dans le futur.

- Les prêteurs sont très défavorisés, leur pouvoir d’achat au moment du remboursement est plus faible que lorsqu’ils ont prêté.

Question 4.10 Choisissez les bonnes réponses

Le tableau suivant illustre le taux d’intérêt nominal et le taux d’inflation par an du Japon pendant la période 1996-2015.

| 1996-2000 | 2001-2005 | 2006-2010 | 2011-2015 | |

|---|---|---|---|---|

| Taux d’intérêt nominal | 1,5 % | 1,4 % | 1,3 % | 1,2 % |

| Taux d’inflation | −1,9 % | −0,9 % | −0,5 % | 1,6 % |

Banque mondiale.

À partir de ces informations, lesquelles des affirmations suivantes vous semblent-elles correctes ?

- Si le taux d’inflation est négatif, cela signifie que les prix baissent ; on parle de déflation.

- Le taux d’intérêt réel entre 1996 et 2000 était de 1,5 – (−1,9) = 3,4 %.

- Les taux d’intérêt réels pour ces deux périodes sont respectivement de 3,4 % et −0,4 %. Ainsi, le taux d’intérêt réel annuel a diminué de 3,8 points.

- La baisse du taux d’intérêt réel chaque année est plus importante que celle du taux d’intérêt nominal, car le taux d’inflation était également croissant.

Synthèse

Le taux d’intérêt constitue à la fois la rémunération du prêteur et le coût pour l’emprunteur. Pour les agents à capacité de financement, ce taux, appliqué à la somme qu’ils prêtent, correspond donc à leur rémunération. Pour les agents emprunteurs, il correspond au prix que ces agents doivent payer pour obtenir cette somme.

Le taux d’intérêt peut être nominal (celui indiqué sur le contrat de prêt ou le taux qui rémunère l’épargne) : dans ce cas, il ne prend pas en compte l’évolution du niveau général des prix durant la période considérée. Le taux d’intérêt réel est égal, quant à lui, au taux d’intérêt nominal moins le taux d’inflation. Le taux d’intérêt réel constitue le coût réel du crédit pour l’emprunteur et le pouvoir d’achat de la rémunération obtenue par le prêteur.

4.4 Comment les ménages se financent-ils ?

Qu’est-ce que le revenu disponible d’un ménage ?

Objectif : Découvrir la notion de revenu disponible des ménages et maîtriser son calcul.

- revenus d’activité

- Salaires et tout autre type de revenu tiré du travail.

- placements

- Un placement est une façon, pour un ménage, de prêter son épargne. Le livret A est disponible à tout moment, les dépôts à terme sont bloqués jusqu’à leur terme, les obligations ne seront remboursées qu’à l’échéance.

Le revenu brut (ou primaire) correspond aux flux de revenus qu’un individu reçoit sur une période de temps donné, au cours du mois ou de l’année par exemple, provenant de revenus d’activité et de revenus de la propriété. Il se compose :

- Des revenus du travail : en général les salaires du ménage.

- Des revenus mixtes que l’entrepreneur tire de son activité et qui résultent de l’apport des facteurs de production en capital, comme les locaux, les machines et en travail : d’où le terme de revenus mixtes, capital et travail.

- Des revenus du capital ou de la propriété liés aux placements du patrimoine, comme les loyers, les intérêts et les dividendes.

L’Insee présente une synthèse des différents aspects évoqués ci-dessus ainsi que deux exercices qui vous permettront de vous familiariser avec la notion de revenu disponible. Rendez-vous à cette adresse.

- revenu disponible des ménages

- Revenus primaires moins les prélèvements obligatoires (impôts directs et cotisations sociales) plus les revenus de transfert. Ce revenu reste à la disposition des ménages pour la consommation et l’épargne.

Le revenu disponible est le revenu qu’un ménage peut dépenser après :

- Avoir versé les prélèvements obligatoires (impôts directs et cotisations sociales).

- Avoir reçu les transferts monétaires des administrations publiques tels que les allocations chômage ou les allocations familiales : ce sont les prestations sociales, que l’on nomme aussi revenus de transfert.

Rappelons que les revenus primaires correspondent aux revenus du travail salarié + revenus mixtes + revenus du patrimoine ou de la propriété.

Schématisons maintenant la relation entre le revenu primaire et le revenu disponible.

Calculons le revenu disponible d’un ménage à travers cette étude de cas.

Maintenant nous allons découvrir les différentes utilisations du revenu disponible des ménages.

Comment le revenu disponible des ménages se répartit-il ?

Objectif : Montrer qu’avec leur revenu disponible brut les ménages peuvent consommer et épargner.

Nous allons dans ce paragraphe nous intéresser aux différentes utilisations du revenu disponible des ménages et ensuite étudier l’évolution de la répartition de ce revenu entre la consommation et l’épargne en France aujourd’hui.

Liens entre consommation, épargne et investissement

Le revenu disponible des ménages peut se répartir essentiellement entre consommation et épargne.

On parle de dépenses de consommation finale des ménages lorsqu’ils utilisent leur revenu disponible pour acheter un bien ou un service marchand ou non marchand auprès des administrations publiques : par exemple, lorsque vous achetez un smartphone ou que vous louez une trottinette.

On parle d’épargne des ménages lorsqu’ils décident de conserver une partie de leur revenu disponible en vue d’une dépense future. Par exemple, vous ne dépensez pas votre argent de poche en attendant de pouvoir acheter le prochain modèle de smartphone. L’épargne des ménages est un flux alimentant un stock de patrimoine qui va être conservé dans le temps. Ce patrimoine se répartit essentiellement entre :

- Épargne financière : livrets d’épargne, assurance-vie, actions ou obligations. Ce patrimoine pourra être utilisé pour la consommation future.

- Épargne non financière : achat de logement essentiellement, on parle alors d’investissement immobilier des ménages.

Attention à ne pas confondre ces placements financiers avec le terme d’investissement utilisé dans le langage courant, mais qui, en économie, correspond à un achat de biens d’équipement, c’est-à-dire des biens tels que des machines ou des bâtiments, sans oublier la possibilité d’acquérir des investissements immatériels pour un entrepreneur individuel (par exemple, des logiciels).

Évolution de la répartition entre consommation et épargne en France

Dans la vidéo « Les Français épargnent moins et consomment plus ! », Alexandre Mirlicourtois suggère que, depuis la crise financière de 2008, les Français sont devenus de plus en plus cigales et de moins en moins fourmis.

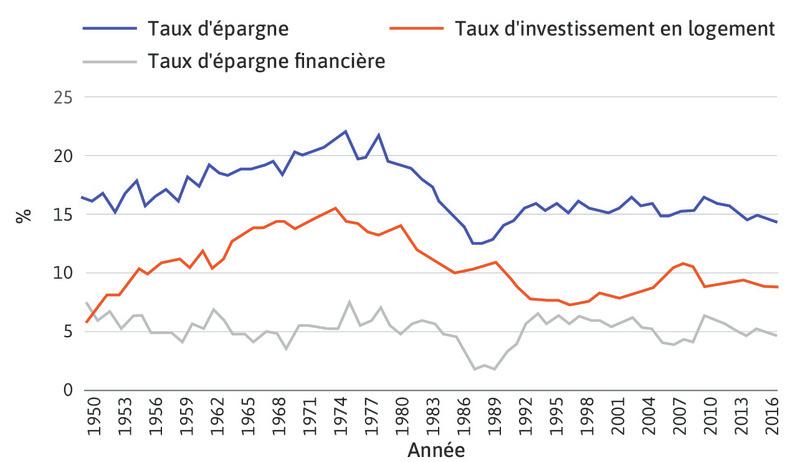

L’étude de l’évolution de l’épargne des ménages en France depuis les années 1950 sera présentée dans la partie suivante (nous utiliserons le taux d’épargne global ainsi que le taux d’épargne financière et le taux d’investissement en logement).

Nous venons donc de voir dans cette section que le revenu disponible des ménages se répartit entre consommation et épargne et que l’épargne se décompose essentiellement en placements financiers et en investissements immobiliers.

En quoi les ménages dégagent-ils des besoins ou des capacités de financement ?

Rappelons au préalable que le besoin de financement correspond à la situation dans laquelle la somme des ressources d’un agent économique est inférieure à la somme de ses dépenses. Inversement, la capacité de financement correspond à la situation dans laquelle la somme des ressources d’un agent économique est supérieure à la somme de ses dépenses (Section 4.2).

Objectif : Montrer que les ménages sont structurellement en capacité de financement et arbitrent entre plusieurs possibilités d’épargne (financière et non financière) en tenant compte du risque du produit choisi (placement ou investissement).

Pourquoi les ménages épargnent-ils ?

Les ménages dégagent des besoins et des capacités de financement pour deux raisons essentielles :

- Lisser la consommation contre les aléas du revenu : le revenu peut varier fortement en fonction de l’activité du ménage : par exemple, lors d’une perte d’emploi quand le ménage est salarié. Si le ménage se retrouve sans salaire, comment peut-il continuer à payer les dépenses de consommation ou honorer le remboursement des emprunts immobiliers ? L’épargne offre une capacité d’auto-assurance : le ménage pourra puiser dans son épargne pour maintenir sa consommation lorsque son revenu baissera. Les décisions d’épargne sont très liées à l’activité économique. Lorsque les risques de chômage sont importants, les ménages ont tendance à épargner davantage afin de s’assurer contre des risques de pertes de revenu.

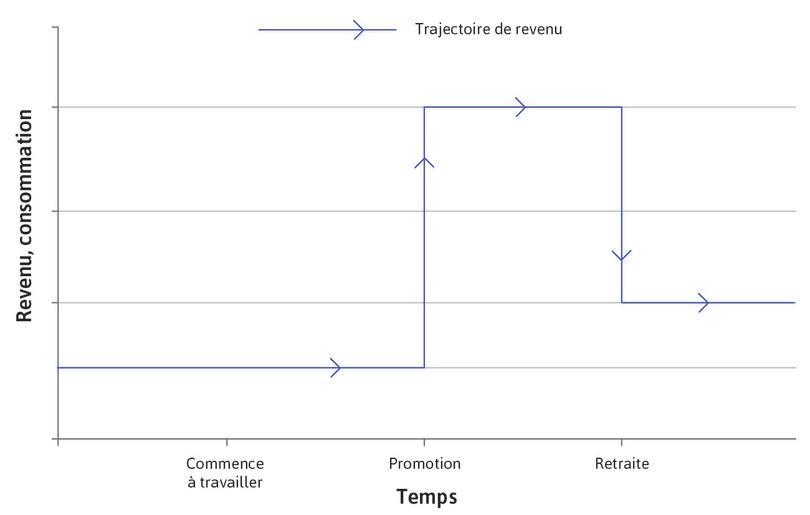

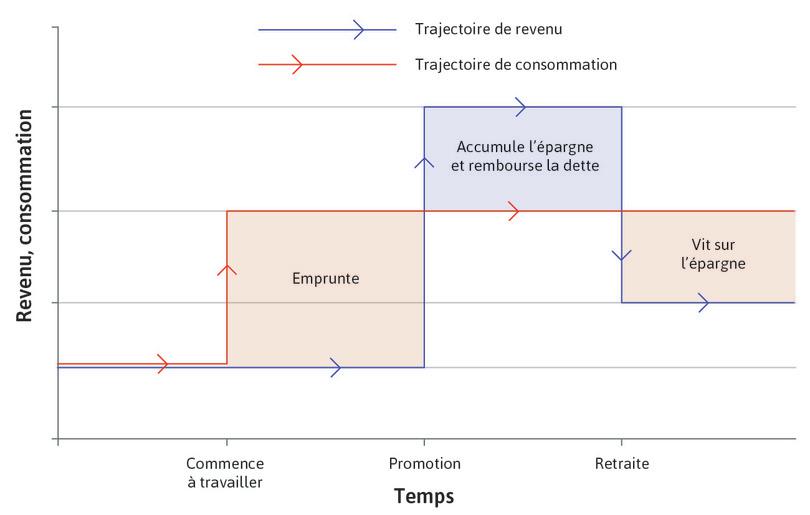

- Lisser la consommation au cours du cycle de vie : la capacité à épargner évolue au cours de la vie d’un agent économique. Une jeune personne peut imaginer obtenir un premier emploi puis connaître une carrière professionnelle au cours de laquelle son revenu augmentera progressivement, suivie par une période de retraite où son revenu sera inférieur à celui obtenu au cours de sa vie active. Les ménages anticipent donc l’évolution future de leur revenu et ils épargnent et empruntent afin de lisser les écarts de revenu.

Le Graphique 4.5 illustre les besoins et les capacités de financement au cours de la vie d’un ménage en fonction de l’évolution de son revenu et de ses dépenses de consommation.

Capacité de financement des ménages

Les ménages ont une capacité de financement si leur épargne est supérieure à leurs dépenses d’investissement. Ils ont besoin d’un financement si leur épargne est inférieure à leurs dépenses d’investissement.

Comme nous l’avons vu précédemment, les ménages sont incités à épargner pour lisser leur consommation au cours de leur cycle de vie ou pour des motifs de précaution face aux aléas de leurs revenus. Pour cette raison, les ménages sont structurellement un secteur institutionnel en capacité de financement de l’économie (la structure de leur budget fait apparaître globalement une capacité de financement). Cela n’exclut pas qu’un ménage pris isolément puisse être en besoin de financement, c’est d’ailleurs le cas de plusieurs millions de ménages.

Étudions dans cette section les capacités de financement des ménages déjà présentées dans le Graphique 4.1.

Étude de cas : comment calculer la capacité de financement d’un ménage ?

Prenons l’exemple de la famille Bertrand qui constitue un ménage formé d’un couple et de leurs deux enfants. Nesrine Bertrand obtient un salaire net mensuel de 2 300 euros en tant que gestionnaire des ressources humaines d’une entreprise de télécommunications dont nous ne ferons pas ici la publicité. Son mari, Lionel, est entrepreneur et son excédent brut d’exploitation (EBE, notion étudiée dans la section suivante consacrée au financement des entreprises) s’élève à 25 500 euros par an. Retenons pour simplifier que l’EBE correspond à la capacité financière de l’entreprise (donc à ses profits). Son mode de calcul vous sera présenté ultérieurement.

D’autres informations nous sont connues au sujet de la famille Bertrand. Ils perçoivent 132 euros d’allocations familiales tous les mois. De plus, si l’on déduit certains avantages fiscaux, leur taux d’imposition est d’environ 7 %. Enfin, leurs dépenses de consommation annuelle sont de 30 000 euros et ils remboursent annuellement un prêt à hauteur de 14 300 euros pour payer le bien immobilier acquis.

Comment calculer leur capacité de financement d’après ce que nous avons établi plus haut ?

La famille Bertrand possède une capacité de financement, car son épargne est supérieure à ses investissements. Ce n’est pas le cas de tous les ménages en France, mais, globalement, les ménages sont des agents économiques qui dégagent le plus souvent une capacité de financement, par opposition aux entreprises et à l’État.

Répartition de l’épargne des ménages : épargne financière et non financière

Nous avons vu que l’épargne des Français est répartie principalement entre des placements financiers et des investissements immobiliers. Le Graphique 4.6 illustre la façon dont se répartit l’épargne des ménages français entre épargne financière et épargne non financière. En 2018, 92,9 % des ménages vivant en France possèdent au moins un actif financier (autre qu’un compte chèque), immobilier ou professionnel dans le cas des actifs à leur compte. Ainsi, 88,3 % détiennent des produits financiers, 61,7 % disposent d’un bien immobilier et 14,8 % ont des actifs professionnels (éléments du patrimoine de l’entreprise représenté par des biens immobilisés) ; 12 % des ménages possèdent les trois à la fois.

Insee, comptes nationaux (base 2010). Notes : Le taux d’investissement en logement est le rapport entre la formation brute de capital fixe des ménages et le revenu disponible brut. Le taux d’épargne financière est le rapport entre la capacité de financement des ménages et le revenu disponible brut.

Répartition entre actions et obligations : le rôle du risque

La répartition de l’épargne financière entre actions et obligations dépend essentiellement de la nature du risque de ces deux titres.

Souvenez-vous, une action est un titre de propriété que vous achetez à une entreprise, qui vous donne droit à une part de son profit versé sous forme de dividende. Ces derniers peuvent varier en fonction des résultats de l’entreprise (ses profits) : vous n’avez donc pas la certitude de percevoir un revenu des actions que vous détenez.

Une obligation est un titre de créance, un prêt que vous octroyez le plus souvent à l’État (exemple des bons du Trésor à cinq ans). La source de revenu issue d’une obligation est donc par nature moins risquée que celle d’une action. En effet, le détenteur d’une obligation perçoit des intérêts et est remboursé à terme de la somme prêtée.

Mais la rentabilité des obligations est le plus souvent inférieure à celle des actions. En effet, la rentabilité d’une action dépend à la fois des plus-values (cours de vente – cours d’achat) réalisées et du rendement perçu (dividende). Par contre, un bon du Trésor à cinq ans rapporte une rémunération de 1 % en 2018. À l’inverse, si vous êtes détenteur d’actions de Facebook, leur valeur a été multipliée par dix en six ans (passant de 20 dollars en juillet 2012 à 200 dollars en juillet 2018), mais elle a aussi fait les montagnes russes ! L’action Facebook ne valait, par exemple, plus que 60 % de sa valeur dès décembre 2018 (passant de 200 euros à 120 euros en à peine cinq mois).

Prenez deux minutes pour rechercher la valeur actuelle de l’action Facebook.

Le podcast « Qu’est-ce que les actions, les obligations et les actifs immobiliers ? » vous donne des explications supplémentaires sur les différents placements des Français : actions, obligations, mais aussi actifs immobiliers.

Question 4.11 Choisissez les bonnes réponses

Les ménages sont depuis 1950 le plus souvent :

- Les ménages sont des agents économiques en capacité de financement, car ils sont davantage incités à épargner pour lisser leur consommation au cours de leur cycle de vie ou pour des motifs de précaution.

- Les ménages sont des agents économiques qui sont structurellement en capacité de financement.

- C’est pour cette raison qu’ils sont en capacité de financement.

- Les ménages sont structurellement en capacité de financement.

Question 4.12 Choisissez la bonne réponse

Le revenu disponible des ménages correspond :

- Le revenu disponible des ménages correspond aux revenus primaires plus les revenus de transfert nets d’impôts et de cotisations.

- Il faut ajouter aux revenus du travail les revenus mixtes et les revenus du patrimoine, déduire les impôts et cotisations sociales et ajouter les prestations sociales.

- Le revenu disponible des ménages correspond aux revenus primaires plus les revenus de transfert nets d’impôts et de cotisations.

- Le revenu disponible des ménages correspond aux revenus primaires plus les revenus de transfert nets d’impôts et de cotisations.

Question 4.13 Choisissez les bonnes réponses

Les décisions d’épargne d’un ménage :

- La capacité à épargner évolue au cours de la vie d’un agent économique, car les ménages anticipent l’évolution future de leurs revenus et ils épargnent afin de lisser les écarts de revenus.

- Les décisions d’épargne d’un ménage dépendent du niveau du taux d’intérêt, soit le rendement des produits d’épargne.

- Les ménages sont incités à épargner pour des motifs de précaution face aux aléas de leurs revenus et face aux risques comme le chômage.

- Les ménages ont le choix d’investir en logement ou d’épargner sous forme financière.

Synthèse

Les ménages reçoivent des revenus primaires en échange de leur participation à la production : revenus du travail, revenus du patrimoine et/ou revenus mixtes. On appelle aussi ces revenus primaires le revenu brut.

Si on ajoute à ces différents revenus primaires les revenus de transfert perçus et que l’on retire les impôts et les cotisations sociales, on obtient le revenu disponible des ménages.

Le revenu disponible peut être consacré aux dépenses de consommation ou à l’épargne. Globalement, les ménages sont des agents à capacité de financement. Leur revenu disponible est donc généralement supérieur à leurs dépenses de consommation, ce qui leur permet d’épargner pour faire face à l’incertitude du futur. Ils peuvent ainsi placer cette épargne sous une forme financière et la mettre ainsi à la disposition des agents à besoin de financement ou l’investir en logement.

4.5 Comment les entreprises se financent-elles ?

Qu’est-ce que l’excédent brut d’exploitation des entreprises ?

Objectif : Savoir ce qu’est l’excédent brut d’exploitation.

Pour découvrir la notion d’excédent brut d’exploitation, prenons l’exemple d’une entreprise qui fabrique des voitures Beautiful Cars. Pour produire, cette entreprise exploite des ressources, c’est-à-dire qu’elle les utilise, qu’elle les met en valeur en les transformant. Les comptes de l’entreprise mesurent le résultat de cette exploitation.

Beautiful Cars a vendu, au cours d’une année, 32 voitures à 54 400 euros chacune. Elle a donc réalisé un chiffre d’affaires de 1 740 800 euros (32 × 54 400).

- consommations intermédiaires

- Biens ou services incorporés aux produits ou détruits lors du processus de production.

Pour produire, notre constructeur a aussi effectué des achats que l’on appelle consommations intermédiaires : achat de matières premières et de composants (acier pour la carrosserie et caoutchouc pour les pneus, par exemple) et utilisation d’énergie.

La somme de ces consommations intermédiaires représente 1 160 530 euros.

- valeur ajoutée

- Pour un processus de production, c’est la valeur de la production moins la valeur de tous les biens et services intermédiaires incorporés au produit (les biens d’équipement et le travail utilisés dans la production ne sont pas des biens intermédiaires).

En retranchant cette somme au chiffre d’affaires, on obtient la valeur ajoutée, soit 580 270 euros. Elle correspond à la valeur que Beautiful Cars a ajoutée à ces consommations intermédiaires par son travail de transformation dans le processus de production. Prenez l’exemple des roues de la voiture : l’entreprise a transformé le caoutchouc et a fixé les roues, c’est sa valeur ajoutée. En revanche, le caoutchouc a été produit par une autre entreprise et n’est donc pas intégré dans la valeur ajoutée.

Lorsque l’on parle de la définition de la valeur ajoutée sans apporter de précision, il s’agit de la valeur ajoutée brute.

La valeur ajoutée est brute lorsque l’amortissement (usure du capital : par exemple, les machines ont une durée de vie de cinq ans) n’est pas déduit du chiffre d’affaires. Par conséquent, la valeur ajoutée est nette lorsque l’on retranche l’amortissement. Ainsi, pour le moulage, le forgeage, le montage et le soudage des carrosseries, Beautiful Cars a acheté 32 350 euros une machine dont la durée de vie est de cinq ans. Elle dépense donc chaque année 6 470 euros de cet investissement : on parle d’amortissement. La valeur ajoutée nette est donc égale à 580 270 − 6 470 = 573 800 euros.

Ensuite, l’entreprise doit rémunérer les salariés qui font fonctionner les équipements. Elle a aussi besoin de main-d’œuvre pour gérer les processus d’achat – de consommations intermédiaires, par exemple –, mais également pour produire et pour vendre les voitures. En retranchant de la valeur ajoutée brute la rémunération des salariés correspondante (salaires, traitements bruts et cotisations sociales à la charge des employeurs), soit 328 160 euros, ainsi que les impôts sur la production (la taxe foncière liée au local ou des versements liés aux transports en commun, par exemple), puis en l’augmentant des subventions sur la production (lorsque l’entreprise réalise un investissement protégeant l’environnement, par exemple) soit 58 020 euros, on obtient l’excédent brut d’exploitation (EBE = 194 090 euros).

Si le résultat est négatif, on parle d’insuffisance brute d’exploitation. C’est une situation très inquiétante pour l’entreprise, car elle signifie que les recettes tirées des ventes ne permettent même pas de payer les fournisseurs et les salariés (c’est souvent le cas des entreprises qui débutent leur activité).

| Chiffre d’affaires hors taxes | 1 740 800 € |

|---|---|

| Consommations intermédiaires | − 1 160 530 € |

| Valeur ajoutée brute | = 580 270 € |

| Rémunération des salariés | − 328 160 € |

| Impôts de production (augmentés des subventions) | − 58 020 € |

| Excédent brut d’exploitation | = 194 090 € |

Tableau 4.5 Excédent brut d’exploitation de l’entreprise Beautiful Cars.

Cet excédent brut d’exploitation va être utilisé par Beautiful Cars de trois manières :

- Pour payer des intérêts sur les emprunts que l’entreprise Beautiful Cars a contractés soit auprès de sa banque soit sur le marché des capitaux sous forme d’émissions d’obligations, pour un total de 12 940 euros. C’est une rémunération versée à ceux qui ont financé une partie du capital de l’entreprise.

- Pour payer l’impôt sur les sociétés de 22 640 euros.

- Pour distribuer des dividendes à ses actionnaires pour un total de 50 500 euros. C’est une rémunération versée à ceux qui sont propriétaires du capital de cette entreprise.

Le solde restant, 108 010 euros (194 090 – 12 940 – 50 500 – 22 640), s’appelle l’épargne brute. L’entreprise l’utilise pour financer le renouvellement ou l’augmentation de son capital : l’investissement.

Synthèse

L’excédent brut d’exploitation est égal à la valeur ajoutée brute, diminuée de la rémunération des salariés, des impôts sur les produits et augmenté des subventions sur la production. C’est une mesure du profit de l’entreprise.

Comment les entreprises peuvent-elle se financer par autofinancement ?

Objectif : Comprendre comment les entreprises peuvent financer leurs investissements par autofinancement.

L’épargne brute permet à l’entreprise de financer une partie de son investissement. Comme l’entreprise utilise ses propres ressources, on parle d’autofinancement.

En économie, pour désigner l’investissement, on parle de formation brute de capital fixe (FBCF). La FBCF est la mesure de l’investissement par l’Insee et comprend les actifs fixes corporels (terrain, bâtiment, machines, etc.) et incorporels (les logiciels et les brevets, par exemple) issus de processus de production et utilisés de façon répétée ou continue dans d’autres processus de production pendant au moins un an.

La FBCF est un indicateur issu de la comptabilité nationale française. Elle est la somme des investissements, essentiellement matériels, réalisés pendant l’année sur le territoire français. La FBCF est brute, car on y inclut les dépenses de renouvellement d’équipement (ou amortissement) qui ne sont pas à proprement parler des investissements puisqu’elles ne contribuent pas à accroître le stock de capital, mais simplement à le maintenir à son niveau en renouvelant le matériel usagé.

Ainsi, si l’on retire de la FBCF cet investissement de remplacement qui sert à pallier l’usure et l’obsolescence (ou amortissement), on obtient la formation nette de capital fixe (FNCF, ou investissement nouveau pour financer par exemple des stocks).

Une partie de la FBCF peut être directement financée par l’épargne brute. Dans ce cas, l’entreprise est en capacité de financement et elle peut s’autofinancer, car elle utilise ses propres ressources.

On peut alors calculer un taux d’autofinancement qui nous renseigne sur la capacité d’une entreprise à financer par elle-même ses investissements : (épargne brute ÷ FBCF) x 100.

Un taux d’autofinancement supérieur à 100 % signifie que l’entreprise est en capacité de financement. S’il est inférieur à 100 %, elle est en besoin de financement. Par exemple, un taux d’autofinancement de 90 % signifie qu’en moyenne les entreprises recourent à un financement externe pour 10 % de leurs investissements.

Synthèse

L’autofinancement désigne la part des investissements que l’entreprise finance avec ses propres ressources. Il désigne un financement interne grâce à l’épargne préalablement accumulée par l’entreprise. Quand une entreprise s’autofinance, elle finance donc ses investissements avec ses ressources propres, c’est-à-dire son épargne brute.

Quels sont les différents types de financement externe des entreprises ?

Objectif : Comprendre que les entreprises recourent au financement externe pour financer leurs investissements.

Toutes les entreprises ne sont pas en capacité de s’autofinancer comme nous venons de le voir. Afin de développer leurs capacités de production, les entreprises ont le plus souvent besoin de se procurer des sommes importantes, par exemple pour acheter l’ensemble des machines, des biens d’équipements, des ordinateurs, des logiciels et plateformes, ou encore des locaux et bâtiments.

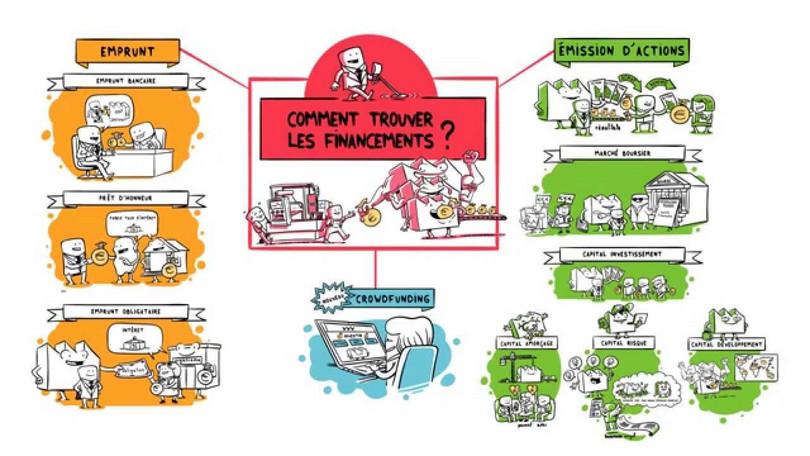

Quelles sont les différentes solutions qui s’offrent aux entreprises pour financer leurs projets ? Quels sont les différents types d’emprunt qui existent ? Comment lever des fonds ? Pour une première approche, regardez cet épisode de Dessine-moi l’éco.

Synthèse

Les entreprises à besoin de financement peuvent avoir accès à deux sources de financement :

- Elles peuvent emprunter auprès des banques : dans ce cas, il s’agit d’un financement indirect, les banques jouant un rôle d’intermédiaire avec les agents ayant une capacité de financement.

- Elles peuvent aussi se procurer des financements directement auprès des ménages ou des entreprises à capacité de financement, en leur vendant des titres de propriété (des actions, par exemple) ou des titres de créance (des obligations, par exemple) : on parle alors de financement direct, effectué sur les marchés financiers.

Question 4.16 Choisissez la bonne réponse

Le financement externe direct s’effectue grâce :

- Il s’effectue directement sur les marchés financiers.

- Ce financement externe est indirect, car la banque est un intermédiaire.

- Il s’agit d’autofinancement.

- Cela ne relève pas d’un financement externe.

Question 4.17 Choisissez la bonne réponse

Le chiffre d’affaires correspond :

- Il correspond à la recette tirée des ventes.

- Il faut le multiplier par le nombre de produits vendus.

- Le chiffre d’affaires est un indicateur de vente.

- Le profit se mesure par : valeur ajoutée – rémunération des salariés – impôts sur la production.

Question 4.18 Choisissez la bonne réponse

Lorsqu’une entreprise émet des actions :

- Elle ne s’endette pas.

- Elle ne s’endette pas.

- L’émission d’action n’entraîne pas d’emprunt.

- Elle ne s’endette pas.

Question 4.19 Choisissez la bonne réponse

Les obligations émises par une entreprise sont considérées :

- Il s’agit ici d’actions.

- L’émission d’obligations génère de l’endettement.

- Il n’y a pas de rapport entre une obligation qui est un moyen de financement et une obligation éthique.

- Il s’agit d’un financement externe direct.

Synthèse

Quelques égalités à connaître afin de comprendre comment passer du chiffre d’affaires d’une entreprise à son excédent brut d’exploitation (ce dernier permettant en partie le financement des projets futurs de l’entreprise).

Les entreprises peuvent donc se servir de leur épargne brute pour effectuer des investissements, une fois les propriétaires de l’entreprise rémunérés. Ce financement interne peut également être appelé l’autofinancement : il désigne la somme dont l’entreprise dispose si elle veut financer ses investissements par ses propres moyens. Toutefois, l’entreprise peut choisir de placer en partie la somme qu’elle a épargnée plutôt que de l’investir. En revanche, si l’entreprise est en besoin de financement, elle dispose d’autres moyens de financement provenant de l’extérieur, d’où leur qualificatif de financement externe.

Ainsi, le premier type de financement externe est le financement externe indirect : l’entreprise emprunte alors la somme dont elle a besoin auprès d’une institution financière. Cette dernière joue le rôle d’intermédiaire financier entre l’entreprise en besoin de financement et les agents en capacité de financement dont elle a collecté l’épargne.

Enfin, le financement externe direct consiste pour l’entreprise à entrer directement en relation avec les agents en capacité de financement, sans l’intermédiation des banques. Pour cela, elle émet des titres financiers, comme des actions ou des obligations.

4.6 Comment l’État se finance-t-il ?

Qu’est-ce que le solde budgétaire de l’État ?

Objectifs : Montrer que le solde budgétaire d’un État est la différence entre les recettes prévisionnelles à percevoir et les dépenses prévisionnelles à effectuer ; distinguer les différents types de recettes : fiscales et non fiscales ; distinguer aussi les différents types de dépenses : dépenses de personnel, de fonctionnement, d’intervention, d’investissement, ainsi que le remboursement des intérêts de la dette.

Le budget de l’État est un document comptable prévisionnel qui découle d’un long processus

Le budget de l’État est un document comptable prévisionnel et une loi votée chaque année, la loi de finances. Pour une année N, le budget de l’État est élaboré lors de l’année N-1. Par exemple pour l’année 2020, le budget de l’État s’élabore en 2019. L’élaboration du budget de l’État est le fruit d‘un long processus qui dure une année et se compose de plusieurs étapes.

L’article 44 de la Constitution de 1958 dispose que « les membres du Parlement et le Gouvernement ont le droit d’amendement », c’est-à-dire le droit de proposer des modifications à un texte (projet ou proposition de loi ou de résolution) dont est saisie une assemblée.

La loi de finances initiale, votée et promulguée à l’année N-1, prévoit donc les dépenses pour l’année N et les recettes de cette même année N ; de même qu’un solde budgétaire qui est égal à la différence entre les recettes et les dépenses prévisionnelles.

Les recettes prévisionnelles du budget de l’État

L’État perçoit des recettes fiscales et des recettes non fiscales.

Pour en savoir plus sur le prélèvement à la source, vous pouvez regarder la vidéo suivante :

Les recettes fiscales de l’État sont composées d’impôts directs et indirects :

- Les impôts directs sont les impôts supportés directement par les agents économiques qui y sont assujettis : ils sont souvent recouvrés à l’aide d’une liste nominative de contribuables. On peut citer comme exemple l’impôt sur le revenu payé par les ménages ou encore l’impôt sur les sociétés dont s’acquittent les entreprises.

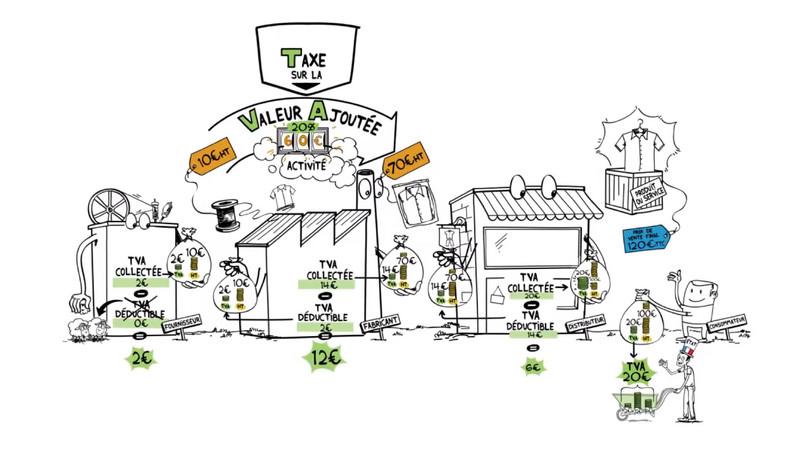

- Les impôts indirects sont les impôts prélevés sur les dépenses des agents économiques, qui s’incorporent dans le prix des biens et des services : On parle d’impôts indirects, car ce sont les entreprises qui les versent à l’État et non pas le contribuable lui-même. On peut citer comme exemple d’impôts indirects la taxe sur la valeur ajoutée (TVA) que les ménages paient lorsqu’ils achètent un bien ou un service. Pour en savoir plus, vous pouvez regarder la vidéo « TVA collectée, TVA déductible : qui paye réellement ? ».

Les recettes non fiscales sont définies par opposition aux recettes fiscales qui proviennent des impôts et taxes. Ce sont, par exemple, les dividendes perçus par l’État actionnaire ou les loyers recouvrés (perçus) par l’État propriétaire.

| Ressources du budget général de l’État | En millions d’euros |

|---|---|

| Impôt sur le revenu (produit net) | 70 426 |

| Impôt sur les sociétés (produit net) | 31 445 |

| Taxe intérieure de consommation sur les produits énergétiques | 13 145 |

| Taxe sur la valeur ajoutée (produit net) | 129 182 |

| Autres contributions fiscales | 29 334 |

| Total des recettes fiscales nettes (A) | 273 532 |

| Total des recettes non fiscales nettes (B) | 12 487 |

| Recettes nettes avant prélèvements (A + B) | 286 019 |

| Prélèvements au profit des collectivités territoriales | 40 575 |

| Prélèvements au profit de l’Union européenne | 21 443 |

| Total des prélèvements sur recettes (C) | 62 018 |

| Fonds de concours* (D) | 5 337 |

| Total des recettes nettes du budget général (A + B + C + D) | 229 338 |

Tableau 4.6 Évaluation des recettes perçues par l’État en 2019 (article 98 de la loi de finances initiale pour 2019).

Le Budget de l’État voté pour 2019 en quelques chiffres, Bureau des lois de finances, Direction du budget. *Les fonds de concours sont des subventions versées par les établissements publics de coopération intercommunale (EPCI qui est une structure intercommunale), afin de financer un équipement.

Question 4.20 Choisissez la bonne réponse

Les recettes fiscales nettes (A) du budget général de l’État devraient représenter en 2019 :

- Les recettes fiscales nettes du budget général de l’État devraient représenter en 2019, 95,63 % des recettes nettes avant prélèvement ((273 532 ÷ 286 019) × 100).

- Les recettes fiscales nettes du budget général de l’État devraient représenter en 2019, 95,63 % des recettes nettes avant prélèvement ((273 532 ÷ 286 019) × 100).

- Les recettes fiscales nettes du budget général de l’État devraient représenter en 2019, 95,63 % des recettes nettes avant prélèvement ((273 532 ÷ 286 019) × 100).

- Les recettes fiscales nettes du budget général de l’État devraient représenter en 2019, 95,63 % des recettes nettes avant prélèvement ((273 532 ÷ 286 019) × 100).

Question 4.21 Choisissez la bonne réponse

La principale recette de l’État devrait être en 2019 :

- Ce sont les recettes de TVA qui devraient représenter, à elles seules, 45,16 % des recettes nettes avant prélèvements du budget général de l’État ((129 182 ÷ 286 019) × 100).

- Ce sont les recettes de TVA qui devraient représenter, à elles seules, 45,16 % des recettes nettes avant prélèvements du budget général de l’État ((129 182 ÷ 286 019) × 100).

- Ce sont les recettes de TVA qui devraient représenter, à elles seules, 45,16 % des recettes nettes avant prélèvements du budget général de l’État ((129 182 ÷ 286 019) × 100).